Resumen

Históricamente la interacción entre información contable y la valorización de empresas ha sido dificultosa. La crítica principal de analistas y usuarios de la información contable para la valorización de empresas es en torno a la calidad de la información, principalmente en los valores de los activos y pasivos de las empresas. Esto provoca que para efectos de la generación de expectativas por parte de los inversionistas en la adquisición de acciones en el mercado bursátil, la información de los estados financieros de las empresas sea considerada como un factor más y con relevancia solo desde el punto de vista como fuente de información base para la generación de proyecciones, otorgándole mayor valor a las condiciones macroeconómicas y de mercado de la empresa en análisis.

Código JEL: G1, G14, G32

Introducción

Anticiparse al valor de un activo es un desafío, en especial cuando se trata de proyectar el precio de una empresa, la cual finalmente es un conjunto de activos materiales e inmateriales que son gestionados con el fin de maximizar su valor para los propietarios. Dicha aproximación al valor de una empresa tiene asociada una serie de factores, que van desde perspectivas económicas hasta aquellos que tienen relación con la capacidad de gestión de los ejecutivos de las empresas.

Es en este contexto que las técnicas de valorización tienen como principal función determinar el valor de la empresa en un instante del tiempo, por lo que se constituyen en el punto de partida para que los inversionistas se aproximen al precio objetivo de las acciones de la compañía evaluada y, por lo tanto, al valor bursátil de la misma. Estas metodologías utilizadas son variadas y comprenden desde la utilización de índices financieros (ratios) comparables, descuento de flujos de caja y opciones reales. En los tres casos, el denominador común es que en su utilización se requiere información contable de la empresa.

Cabe señalar que la información Contable–Financiera permite al analista conocer la situación pasada de la empresa, además de constituirse en la fuente de información base para la realización de las proyecciones respecto de la situación futura. Es por ello que el grado de fiabilidad de la información contable es preponderante para la valorización y formación de expectativas por parte de los agentes económicos.

La necesidad de información por parte de los diferentes agentes, especialmente de aquellos que tienen por objetivo adquirir parte de la propiedad de la empresa, ha sido una preocupación y ocupación constante por parte de los organismos supervisores y para los departamentos de contabilidad. Pues, tal como señala Amat y Oliveras (2004), lo principal en la contabilidad es que las cuentas sean fiables, lo que se logra a través del objetivo de la imagen fiel que ha de alcanzar.

En términos de información Contable–Financiera para la valorización de empresas, se señala que en el contexto de los mercados de capitales es importante recordar que en la generación de información financiera se requieren dos actores: los emisores y los que la utilizan con la expectativa de que esto ayudará a mejorar sus decisiones financieras (Tasios & Bekiaris, 2012). Es por lo anterior, que la calidad de los informes financieros se constituye en una preocupación fundamental no solo para los usuarios finales, sino para toda la sociedad, ya que afecta las decisiones económicas que pueden tener un impacto significativo, no solo en el mercado de capitales sino a nivel de la economía en general.

En el contexto de la determinación del valor de la empresa, a través de las diferentes metodologías utilizadas, el estado de situación financiera debiese reflejar el valor de la empresa en un momento del tiempo. En el mismo sentido, Castellanos y Heiberg (2010) señalan que la valorización de los elementos de los estados financieros a su valor de mercado permitirá el surgimiento de diferencias con su valor inicial, lo que implicaría que las empresas reconozcan pérdidas y ganancias en el resultado del ejercicio, ocasionando que los usuarios dispongan de una información financiera más completa.

Si se analizan las Normas Internacionales de Información Financiera, el común denominador es el concepto de Valor Razonable. El cual es mencionado en un número importante de normas, además de la emisión de la norma específica relativa al tema (NIIF 13). En términos concretos, la convergencia a las Normas Internacionales de Información Financiera (IFRS) tiene como unos de los principales cambios la utilización de valores razonables (Fair Value). Lo que de acuerdo con lo señalado por Silva (2011) se constituye en un cambio de paradigma, mientras que la justificación de objetividad del modelo del costo es insuficiente para proveer adecuada información a los usuarios de la información contable de las empresas.

Según los argumentos señalados, cabe indicar que la presente investigación busca establecer la percepción que poseen los analistas financieros chilenos respecto del impacto de la adopción por parte de las empresas a las Normas Internacionales de Información Financiera (IFRS).

Objetivo: Conocer la percepción de los analistas financieros respecto de la convergencia a las Normas Internacionales de Información Financiera y su evaluación respecto de la información proporcionada por los reportes preparados sobre la base de los mencionados estándares.

La metodología utilizada en el presente estudio será de tipo exploratorio. Lo que implica la utilización de una encuesta, la cual se encuentra estructurada sobre la base de 27 preguntas, en las que se utiliza la escala de Likert (desde Muy de Acuerdo hasta Muy en Desacuerdo). El instrumento fue aplicado a un grupo de 100 analistas de empresas, que utilizan como insumo principal estados financieros para su proceso de generar precios objetivos de acciones y realizar análisis financieros de empresas.

La encuesta se comenzó a aplicar a partir de la tercera semana de marzo y cerró la última semana de abril de 2017. El instrumento se aplicó de manera online, para lo cual se realizó el envío del link correspondiente a través de correo electrónico al grupo de interés para la investigación.

La encuesta fue contestada por 76 personas, en ese contexto se seleccionaron 20 encuestados bajo el criterio que estos habían utilizado para su análisis estados financieros bajo PCGA.

Finalmente, con el objetivo de establecer consistencia interna de los ítems del instrumento (encuesta) se utilizó el Alfa de Cronbach, de manera de determinar la ausencia relativa de errores de medición en el instrumento de medida.

Marco referencial

La divulgación de información estratégica de las empresas refleja influencias nacionales, regionales y anuncios respecto de la situación internacional. Específicamente, las empresas ven en la divulgación de dicha información una forma de superar un conservadurismo respecto de las revelaciones que normalmente se realizan al mercado (Gary, Clare y Sidney, 1995). Además, los señalados autores concluyen que divulgar más información financiera tiene diferentes efectos dependiendo del sector económico, por ejemplo, en el sector industrial la influencia de la información no financiera es significativa.

En el contexto actual de los mercados de capitales (dinámicos e internacionalizados), que la información Contable – Financiera de las diferentes entidades se hace relevante para la toma de decisiones y primeramente para la elaboración de proyecciones, en definitiva para la generación de expectativas de precios respecto de un activo particular. Esta situación, ha planteado un desafío, no solo para los organismos reguladores sino además para los encargados de emitir normativa contable en los países, ya que se requiere que la información no solamente fluya desde los diferentes agentes que componen el mercado de capitales, sino que también debe cumplir con ser uniforme, fiable y comparable, lo cual finalmente la hace comprensible no solo para los usuarios internos o externos que desarrollan su labor en el país, sino que también debe poder ser utilizada por organismos internacionales o personas de otras nacionalidades. Es por ello que la adopción de las NIIF ya es un tema de importancia mundial entre los distintos países, debido a la búsqueda de la uniformidad, fiabilidad y comparabilidad de los estados financieros de las empresas (Enoch, 2012).

La utilización de información completa es particularmente relevante en el análisis financiero y la valorización de empresas. La importancia de la información Financiero – Contable, radica en la necesidad de evitar problemas de información asimétrica, permitiendo anticipar problemas de Selección Adversa1 y Riesgo Moral2 en estos casos, ya sea al momento de otorgar un crédito, valorizar un bono o decidir la adquisición de un instrumento de patrimonio. Cabe señalar que la existencia de estos problemas puede conllevar a situaciones tales como: existencia de información relevante oculta en un mercado que haga posible llegar a un precio de equilibrio ineficiente, lo que implique intercambio por parte de los agentes económicos, que puede incluso llegar a destruir los mercados. Además, si estos presentan este tipo de características los retornos sociales y privados difieren (Akerlof, 1970). A lo señalado, se debe agregar el hecho de que en mercados con información imperfecta, donde el precio pueda ser utilizado como mecanismo de screening o de señalización, se producen distorsiones que impiden inevitablemente (esta palabra es importante) una adecuada asignación de recursos (Stiglitz y Weiss, 1981).

Desde de la perspectiva del análisis financiero y la valorización de empresas, la búsqueda de la convergencia a los estándares internacionales de información financiera es coherente con la necesidad de evitar problemas como los señalados en el párrafo anterior. Además es relevante que los profesionales que realizan dichos análisis y valorizaciones conozcan de los fundamentos normativos. En este sentido, trabajos como los de (Álvarez & Rodríguez, La valorización bursátil en el marco de las NIIF. Estudio empírico y análisis del caso Dermoestética, 2011) señalan que en muchas ocasiones, en los mercados de capitales (valores) se olvidan los fundamentos, en el primer caso se producen omisiones conscientes o inconscientes de los principios contables que rigen en algún momento del tiempo.

Factores que inciden en los precios de activos

Los estudios de Bachelier (1900) identifican como factores determinantes de los movimientos de los instrumentos financieros en los mercados bursátiles: los acontecimientos pasados, actuales e incluso los acontecimientos futuros, además de señalar que este tipo de instrumentos seguían movimientos del tipo Random Walk. Estudios posteriores comienzan a incorporar el tema de las expectativas, su influencia en los mercados bursátiles e identifican factores como las “expectativas del mercado”, “precios a plazo” como factores incidentes en las cotizaciones (Working, 1949). Por otra parte, las investigaciones referentes al comportamiento de los precios bursátiles, prosiguen con las investigaciones tendientes a demostrar que los movimientos de los precios de la bolsa pueden tener ciertas regularidades (tendencias, ciclos) (Samuelson, 1965). Posteriormente, los estudios hacen referencia a la eficiencia de los mercados de capitales, específicamente a que un mercado de capitales eficiente es aquel donde el precio de los activos siempre refleja plenamente la información disponible (Fama, 1970). Las referencias teóricas señaladas, tienen por objetivo evidenciar que no se desconoce el hecho que existe una multiplicidad de factores que inciden en que el valor bursátil de las empresas.

Valorización de empresas e información contable

La calidad de la información financiera es un requisito fundamental para el funcionamiento eficaz de los mercados de capitales y del mercado de valores en particular, ya que se constituye en facilitadora de la toma de decisiones por parte de los diferentes agentes económicos. Además de lo señalado, la información financiera no debe inducir a errores o provocar confusiones en los usuarios. En este sentido estudios al respecto señalan cuatro métodos que han sido utilizados para evaluar la calidad de los informes financieros: métodos de acumulación, modelos de relevancia del valor, presencia de elementos específicos en los informes financieros y métodos de operacionalización de las características cualitativas de la información financiera de las empresas. Por otro lado, los principales factores que podrían mejorar la calidad de la información financiera son un marco de supervisión estricta, la validación de la calidad de las auditorías realizadas por empresas de contabilidad y la formación del personal de las empresas (Tasios y Bekiaris, 2012).

La determinación del valor de la empresa puede ser utilizada para: comprar acciones de la misma, otorgar un préstamo, fusionar dos empresas, reestructurar la organización, negociar la salida de alguno de los socios. En este sentido, se suele señalar que la contabilidad no es válida para determinar el “verdadero valor” de una empresa, por cuanto su criterio de valorización de activos muchas veces difiere del valor económico del recurso disponible y, en general, no contempla en forma explícita la capacidad de generación de beneficios futuros. La nueva normativa contable en su marco conceptual IASB (2010) señala: “El objetivo de la información financiera con propósito general es proporcionar información financiera sobre la entidad que informa que sea útil a los inversores, prestamistas y otros acreedores existentes y potenciales para tomar decisiones sobre el suministro de recursos a la entidad. Esas decisiones conllevan comprar, vender o mantener patrimonio e instrumentos de deuda y proporcionar o liquidar préstamos y otras formas de crédito”.

Además de lo anterior, el Marco Conceptual aclara un punto importante respecto de la información contable actual y que tiene directa relación con las necesidades de información de los analistas y evaluadores de empresas, en este párrafo el Marco Conceptual de International Accounting Standards Board (2010) expresa: “Para evaluar las perspectivas de entrada de efectivo neta futura de una entidad, inversores, prestamistas y otros acreedores existentes o potenciales necesitan información sobre los recursos de la entidad, derechos de los acreedores contra la entidad y la medida en que la gerencia y el órgano de gobierno han cumplido eficiente y eficazmente con sus responsabilidades relacionadas con el uso de los recursos de la entidad”.

Los postulados del Marco Conceptual tienen importancia en el contexto de la valorización de empresas, dado las necesidades de información que estos procesos requieren. Y no solo lo anterior se constituye en un avance en el contexto de mejorar las técnicas de valorización de empresas, ya que lo fundamental en cuanto a información contable (reconocimiento, valorización, registro y revelaciones) está contenido en las diferentes normas contables promulgadas por la IASB (NIC, NIIF), que hacen mención y señalan como elemento de valorización el fair value, concepto relevante en la armonización de los criterios utilizados por las finanzas en la valorización de empresas y los criterios contables de reconocimiento y medición tanto de activos como pasivos.

Factores considerados en la valorización de empresas (cálculo de precios objetivos)

Es un hecho que los requisitos de información contable financiera por parte de analistas, es contar con un modelo de información sólido y amplio, basado en la realidad práctica de estos profesionales. Además, dicha información debe permitir la construcción de pronósticos confiables y valiosos sobre la evolución futura de una empresa, y por lo tanto la emisión de reportes de inversión fiables para los inversionistas.

La valorización de empresas y, por ende, la generación de precios objetivos de acciones y expectativas respecto del valor de un activo, se construye a partir de una serie de factores, tanto internos como externos. En general los factores considerados en la valorización de activos y empresas son los siguientes: tasas de interés externas, crecimiento mundial, ambiente geopolítico, precios commodities, actividad local, tendencia inflacionaria, tasas locales, tipo de cambio, panorama político, precio cobre, términos de intercambio no cobre, valorizaciones.

Las metodologías de valorización de empresas son variadas y van desde el descuento de flujos, opciones reales, ratios comparables (relativos) y modelos basados en las oportunidades de inversión de la empresa. No obstante lo anterior, existe consenso en que la aplicación de cada uno de estos modelos dependerá de la empresa en análisis y los distintos objetivos especificados por el analista. En la actualidad la técnica predominante en su utilización es la de flujo de caja libre descontado.

Cada una de las técnicas antes señaladas tiene un aspecto en común: requieren de información contable de calidad de la empresa en análisis. Lo que es coherente con lo planteado por Galindo (2005), que la valoración no es sinónimo de comprobación. Es un proceso distinto e independiente, cuyos cálculos se efectúan una vez que se cuenta con la información necesaria. Esta última frase se constituye en una motivación en el contexto de la presente investigación, producto que es el punto de convergencia entre la contabilidad, las técnicas de valorización y los inversionistas.

En este contexto, la valorización financiera de un activo permite aproximarse al valor justo de un bien, activo, proyecto o empresa. Su metodología es similar en todos los casos, solo se debe tener en consideración que cambia la forma en que se determinan los beneficios futuros (que se espera genere el activo) y el criterio de decisión que se utilizará. La comprensión y el dominio de la técnica de valorización es solo el punto de partida, lo que finalmente hace la diferencia es la capacidad para definir las variables que determinaran los flujos de caja futuros de la empresa y la posterior proyección de estos (Ferrari, Momente y Reggiani, 2012).

Descuento de flujos

Esta metodología se basa en determinar el valor de la empresa (activos) a través de calcular el valor actual de los excedentes de caja que generaran. No obstante, autores como Galindo (2005) señala que este tipo de modelos adolece de una debilidad práctica, puesto que posee un bajo respaldo empírico. Además de lo anterior, es necesario señalar que este modelo considera la existencia de información completa respecto de los beneficios de la empresa, la política de dividendos, las inversiones futuras. Lo que es difícil en los mercados de capitales y de valores, aun cuando los organismos reguladores se esfuercen en ese sentido. Lo anterior implica dificultades en la aplicación de este modelo, dado que la calidad de las estimaciones sobre flujos económicos depende directamente de la información a partir de las cuales se realizaron.

Factor de conversión

El modelo se basa en un valor estimado de la empresa en función de series históricas o el valor bursátil de la empresa en un instante determinado. A partir de lo anterior, el factor de conversión determina una rentabilidad esperada de las inversiones y una tasa de descuento constante (Tasa de Costo de Capital de la empresa), esta metodología señala al analista si debe corregir el valor estimado inicial por exceso o por defecto. No es mucho más lo que ofrece en la práctica este método. Su naturaleza prospectiva le confiere el inconveniente principal de los métodos dinámicos, aunque ofrece un valor basado en métodos estáticos.

Oportunidades de inversión

Este modelo relaciona las posibilidades de inversiones adicionales futuras con las inversiones actuales, considerando las primeras como un factor que incide en la generación de rentabilidades por estas últimas, debido principalmente a la existencia de sinergias y economías de ámbito. Es por lo anterior, que el modelo específico que el beneficio esperado de las inversiones proyectadas no tiene por qué ser atribuible exclusivamente a tales inversiones, sino que también al incremento de rentabilidad en las inversiones actuales.

En estos tres modelos, es importante considerar lo siguiente:

a) Requieren información contable como base para el cálculo de los flujos de cajas futuros de la empresa, además de requerir revelaciones de datos respecto de planes de inversión, política de dividendos, etc.

Es importante considerar que para la proyección de flujos de caja futuros, se requiere al menos de tres años de información contable para poder caracterizar con claridad las variables relevantes para la proyección de los flujos (ingresos, costos, cuentas por cobrar, inversión de reposición, depreciación, capital de trabajo, deudas, entre otras), por lo que una mayor información contable financiera implica mejores proyecciones. Es importante señalar que con información contable se hace mención no solo a la información contenida en los estados financieros de carácter cuantitativo, sino que además de la información contenida en las relevaciones particulares y las notas explicativas. Lo que a partir de la convergencia a los estándares internacionales de información financiera debiese reflejarse en mejores estimaciones por parte de los analistas.

b) Determinación de la tasa de Costo Capital Promedio Ponderada. Un punto importante en la determinación del valor de una empresa (activo), lo constituye el cálculo de la tasa de costo de capital relevante para el descuento de los flujos de caja de la empresa. Para lo que se requiere que algunas de las variables necesarias para su determinación estén valoradas a valores de mercado (deuda y patrimonio). En el caso de la deuda, para efectos de la determinación de la tasa de costo capital se utilizan los pasivos de la empresa que cancelan intereses. La aplicación de la Norma NIC 39, en cuanto a reconocimiento y valorización posterior de los pasivos financieros de la empresa, se constituye en un avance en la convergencia entre el criterio financiero económico y el contable, producto que a partir de dicha norma los pasivos financieros de las empresas se reconocen a valor de mercado, es decir se valoriza el valor de la deuda teniendo en cuenta la tasa efectiva (TIR).

Si se considera que el patrimonio utilizado para la determinación del costo de capital de la empresa corresponde al patrimonio bursátil, el cual refleja las preferencias de los inversionistas a través del valor que estos están dispuestos a transar las acciones de la empresa en el mercado, la convergencia a las IFR’S también tendría efectos sobre este, ya que inversionistas que cuenten con mayor información respecto de la empresa evaluada podrán generar un mejor análisis y por ende determinar de mejor forma las proyecciones de valor de las acciones3.

Percepción de la información financiera proporcionada por las NIIF

El cambio normativo que implicó la adopción de las IFRS, de acuerdo con la literatura revisada, tuvo diferentes efectos y percepciones por parte de los actores del mercado. Ejemplo de esto es lo sucedido en términos de las empresas que cotizan en la Unión Europea, donde el proceso de convergencia no solo consistió en modificar metodologías respecto del registro contable y la valorización de las partidas que comprenden el hecho económico social, sino que supuso un cambio de filosofía al momento de presentar la información contable financiera de la empresa (Álvarez y Rodríguez, 2011).

Los efectos de las normas contables en la economía y por ende en el valor de los activos, pueden diferenciarse en dos grupos: los provenientes de valorizaciones y criterios contables que se producen sobre los estados financieros y, por otro, los efectos derivados de las consecuencias de las decisiones tomadas sobre percepciones. Otros antecedentes revisados, señalan que en el caso de Alemania, los inversores perciben una mejor calidad de la información de las utilidades de las empresas con informes basados en las NIC, en relación con la normativa contable local (Ferrari, Momente y Reggiani, 2012).

Por otra parte, estudios realizados en Australia a través del uso de dos encuestas, han explorado las percepciones de las grandes empresas que cotizan en el mercado bursátil de ese país. Las consultas se centraron en la complejidad de las NIIF y en los resultados de dichos instrumentos predominó la postura de que la adopción de IFRS ha permitido mejorar la calidad percibida de los estados financieros entre los usuarios de ellos. Por otra parte, la investigación concluye que un número importante de encuestados eran más partidarios de la posición de que la adopción de las NIIF ha reducido la calidad de la información financiera que por la posición que la adopción había proporcionado una mejora en la calidad. Entre los 2.008 encuestados, sin embargo, no había ni un fuerte apoyo a la posición de que la adopción de las NIIF ha mejorado la calidad de la información ni de la posición que había reducido la calidad (Pawsey, 2008).

Otro de los hallazgos de la investigación señalada, es que la percepción de la falta de relevancia de los estados financieros bajo los estándares de las NIIF, es particularmente en las áreas relativas a instrumentos financieros, los pagos basados en acciones, deterioro y activos intangibles (Pawsey, 2008).

Otras consideraciones proporcionadas por la literatura corresponden a que las críticas principales respecto de las NIIF, son: demasiado dependientes de supuestos, también restrictivas, carecían de especificidad y no dieron lugar a la difusión de información comprensible y relevante para los usuarios de los estados financieros (Ferrari, Momente y Reggiani, 2012).

Análisis y discusión

El instrumento fue estructurado a través de 27 preguntas, las cuales se crearon de acuerdo con una escala de Likert con cinco niveles, entre el “Muy de Acuerdo” y el “Muy en Desacuerdo”. Las preguntas se enfocan en conocer la percepción de los analistas financieros respecto de la utilidad práctica de las IFR’S en los procesos de valorización de empresas y, por ende, en la determinación de precios objetivos para los instrumentos de patrimonio emitidos y transados por las empresas. En ese contexto la encuesta tuvo una cobertura de 74 analistas financieros, los cuales desempeñan funciones en corredoras de bolsa y bancos. Del universo señalado, se seleccionaron veinte cuestionarios debido a que dichos analistas habían utilizado previamente estados financieros elaborados y presentados bajo PCGA.

Ante la pregunta referente a “La información financiera presentada bajo los estándares de las Normas Internacionales de Información Financiera (IFRS) aumenta significativamente la calidad percibida de los estados financieros de las empresas”, un 70% de los consultados se mostró “muy de acuerdo” o “de acuerdo” con dicha aseveración, mientras que un 25% señaló estar indiferente con dicha aseveración, es decir respondió en el “ni acuerdo, ni en desacuerdo”. En este mismo sentido, ante la consulta “La convergencia a IFRS, mejora la calidad de la información financiera”, un 80% de los consultados respondió estar muy de acuerdo y de acuerdo con dicha aseveración y disminuye de un 25% a un 15% la opinión neutra (ni acuerdo ni desacuerdo).

Con el objetivo de validar las respuestas anteriores, el diseño del cuestionario incorporó la pregunta respecto de si la convergencia a IFRS, ha dado lugar a una disminución de la calidad de la información financiera: un 75% de los consultados señaló estar en desacuerdo o muy desacuerdo por lo planteado en la pregunta. La concentración de respuestas en estas categorías refuerza el hecho de la favorable percepción de los analistas respecto de la calidad percibida por ellos de la información presentada bajo los estándares de las Normas Internacionales de Información Financiera.

En el contexto de la consulta respecto del nivel de dificultad acerca de la comprensión de los estados financieros bajo la norma, el 50% de los consultados respondió estar ya sea muy de acuerdo o de acuerdo con dicha aseveración, lo que es positivo dado que aún percibiendo un mayor nivel de dificultad las preguntas relativas a la percepción de calidad presentan porcentajes de aceptación bastante altos. En este mismo sentido, ante la pregunta respecto del mayor requerimiento de conocimientos contables para el análisis de la información, un 85% de los consultados se mostró de acuerdo o muy de acuerdo con dicha aseveración, situación que implica que se percibe que los analistas financieros requieren conocer más respecto de las técnicas contables implícitas en la presentación de los estados financieros bajo IFRS.

Respecto de ámbitos más puntuales de la información financiera presentada bajo los estándares de IFRS, como por ejemplo, lo que tiene relación con la medición de pasivos financieros a tasa efectiva y sus implicancias en el análisis del endeudamiento de la empresa. Un 70% de los consultados señaló estar muy de acuerdo o de acuerdo, que la valorización realizada a tasa efectiva permite mejorar la fiabilidad de dicha información en el contexto del uso para determinar el nivel de endeudamiento de la empresa. En este sentido, un 50% estuvo muy o de acuerdo con el hecho que esto ha permitido simplificar la determinación de la deuda a valor a mercado y, como consecuencia, la tasa de costo de deuda de la empresa.

Otro aspecto considerado dentro de las preguntas, corresponde al hecho relativo al incremento de las revelaciones a partir del proceso de adopción de IFRS, en este sentido se les consultó a los analistas si dicha situación ha permitido evaluar y realizar un análisis más detallado de las empresas y establecer mejores supuestos de proyección, las respuestas de los analistas se concentraron en el grado de acuerdo y muy de acuerdo con un 75%. A su vez, al ser consultados por la información contenida en el estado de resultados integrales, el 60% de los consultados considera que este permite visualizar de mejor forma las actividades generadoras de ganancias de las empresas evaluadas.

En relación con preguntas relativas a que “la información preparada mediante IFRS permite conocer de mejor forma el valor de las diferentes partidas contables, lo que se ve reflejado en el valor de las acciones”. Un 70% de los consultados respondió estar de acuerdo o muy de acuerdo con esta aseveración. Esto se refleja a su vez, en la consulta relativa a si el proceso de adopción de IFRS ha permitido una mayor transparencia de información: un 80% de los analistas consultados señala estar de acuerdo o muy de acuerdo con el planteamiento de la pregunta. De igual forma, ante la consulta respecto si la adopción de las normas internacionales de información financiera ha permitido mayor comparabilidad, un 90% de los encuestados señaló estar de acuerdo o muy de acuerdo con dicha aseveración.

La consulta realizada también incluyó conocer la percepción de los analistas en cuanto a aspectos normativos específicos y su utilidad para el análisis de las empresas. En ese sentido se realizaron preguntas como: “considera Ud. que el trabajo adicional para la preparación, elaboración y comprensión de la información financiera, provoca que esta sea más onerosa”, además dentro de la consulta se incluyó una pregunta respecto de la necesidad de capacitación en IFRS. En ambos casos los resultados muestran una clara tendencia a la percepción que el uso de IFRS incrementa los costos de información (80% de acuerdo o muy de acuerdo), así como también respecto de las necesidades de capacitación, los consultados en un 100% consideran que deben ser capacitados en IFRS para realizar análisis correctos de la información financiero contable de las empresas.

En términos generales, las respuestas entregadas por los analistas respecto de la percepción de las IFRS, se enfoca en dos aspectos fundamentales. Primero lo que tiene relación con el aporte de la presentación de Estados Financieros bajo los estándares de IFRS en los procesos de valorización de empresas y, segundo, la creciente necesidad de capacitar e investigar respecto de los cambios que la norma implicara en el análisis financiero realizado a las empresas.

Aplicación del alfa de Cronbach

El coeficiente alfa de Cronbach (Cronbach, 1951), se utiliza para estimar la confiabilidad de una prueba, o de cualquier compuesto obtenido a partir de la suma de varias mediciones.

La confiabilidad se refiere a la consistencia o estabilidad de una medida (Quero, 2010). En este contexto, los índices de consistencia interna se utilizan para estimar la fiabilidad de pruebas, escalas o test, cuando se espera que midan atributos similares o campos de contenidos.

La medición de la inconsistencia respecto de un instrumento se debe fundamentalmente a que entre los factores comunes de inconsistencia, se encuentran: las instrucciones del instrumento de medición no son las adecuadas, errores de registros de puntajes, errores debido al ambiente de medición, errores debido al muestreo del contenido, errores debido a fluctuaciones de las respuestas de los encuestados.

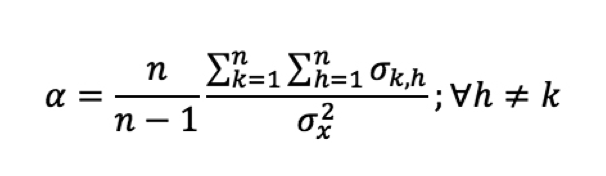

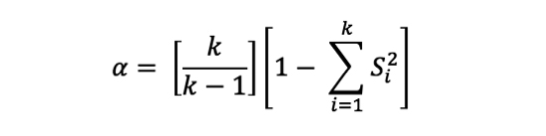

El Alfa de Cronbach se define de la siguiente forma:

Donde:

n = es el número de parte

k y h = son partes sobre las que se calcula el estadístico.

Una fórmula equivalente puede encontrarse en la derivación del coeficiente de Lord y Novick (1968).

La aplicación del señalado índice, respecto de las respuestas aportadas por los analistas considerados en la muestra, nos aporta que dicho indicador arroja un valor de 0,8442, cifra que nos indica que existe consistencia relativa en las respuestas obtenidas de los encuestados. Este indicador demuestra una mayor coherencia en las respuestas del instrumento mientras más cerca este del valor 1, lo que en este caso particular arroja una diferencia de 0,1558, por lo que las respuestas obtenidas son consistentes.

Conclusiones

La realización de análisis financieros y la utilización de técnicas de valorización de empresas, requieren necesariamente contar con información contable financiera de las empresas. En este sentido, contar con mejor información contable, permite a los analistas obtener mejores resultados en cuanto a la evaluación de las empresas y la valorización de ellas. En este contexto, el proceso de adopción de las Normas Internacionales de Información Financiera se ha constituido no solo en un hito desde el punto de vista que las empresas de nuestro país presenten información financiera comprable con estándares internacionales, sino que además permite que los flujos de información generada por la aplicación de las señaladas normas, al ser utilizados por los analistas, permitan evaluar de mejor a las empresas y además permita que se logren mejores aproximaciones a los precios objetivos de las acciones.

En este sentido, el presente trabajo tenía por objetivo conocer la percepción de los analistas en cuanto a la utilidad de la información financiera bajo los estándares internacionales de información financiera para el análisis financiero y la valorización de empresas. Para lo anterior, en el desarrollo del trabajo se encuestaron 74 analistas de empresas, quienes desempeñaban funciones en corredoras de bolsa y bancos, de los cuales se seleccionó aquellas encuestas donde especificaran que también habían realizado análisis y valorizaciones de empresas bajo los estándares de PCGA.

Las principales conclusiones obtenidas en el presente estudio tienen relación con el hecho que la valoración de los analistas de las normas en cuanto a la información proporcionada por los estados financieros estructurados bajo IFRS, en un 70% percibe que la calidad percibida de los antes señalados aumenta la calidad percibida de estos. Lo anterior es coherente con el hecho que un 70% se encuentra en desacuerdo con la afirmación relativa a que la calidad de la información contable financiera disminuyó.

Por otra parte, y dada la importancia de las proyecciones en los procesos de valorización de empresas, resulta relevante señalar que un 75% de los analistas consultados señala que estas logran mejorar la proyección de estados financieros para la realización de valorizaciones.

Finalmente cabe señalar que los analistas consultados coinciden en el hecho de que la convergencia a las IFRS requiere de mayores conocimientos en contabilidad por parte de ellos y por ende mayor capacitación. Al menos desde el punto de vista de la profesión contable, dicho reconocimiento representa un avance, dado que anteriormente en general los analistas centraban sus conocimientos en la relevancia de la aplicación de las técnicas de análisis y valorización de empresas.

Es importante señalar que el presente estudio constituye solo un punto de partida en el análisis de la percepción, debido al hecho que se debe avanzar en conocer la percepción de otros agentes económicos tales como inversionistas, ejecutivos y especialmente inversionistas extranjeros.

Bibliografía

Akerlof, G. (1970). The Market for «Lemons»: Quality Uncertainty and the Market Mechanism. The Quarterly Journal of Economics, 84(3), 488-500.

Álvarez , S., & Rodríguez, E. (2011). La valorización bursátil en el marco de las NIIF. Estudio empírico y análisis del caso Dermoestética. Análisis Financiero, 06-18.

Álvarez, S., & Rodríguez, E. (2011). La valorización bursátil en el marco de las NIIF. Estudio empírico. Análisis Financiero (115), 6-18.

Amat, O., & Oliveras, E. (2004). Propuestas para combatir la contabilidad creativa. Universia Business Review (1), 10-17.

Castellanos, S., & Heiberg, A. (2010, Julio – Diciembre). El valor razonable y la calidad de la información financiera. Visión gerencial, 2(9), 269-282.

Enoch, K. (2012). Adoption of IFRS and financial statements effects: The Perceived Implications on FDI and Nigeria Economy. Australian Journal of Business and Management Research, 2(5), 76-83.

Fama, E. (1970, December 28-30). Efficient Capital Markets: A Review of Theory and Empirical Work. The Journal of Finance, 383-417.

Ferrari, M., Momente, F., & Reggiani, F. (2012). Investor Perception of the International Accounting Standards Quality: Inferences From Germany. Journal of Accounting, Auditing & Finance, 527-556.

García García, F., & Moya Clemente, I. (2009). Efecto de las NIIF en el valor bursátil de las empresas españolas. (E. Academy, Ed.) Investigaciones Europeas de Dirección y Economía de la Empresa, 15(1), 61-79.

Gary, M., Clare, R., & Sidney, G. (1995). Factors Influencing Voluntary Annual Report Disclosures By U.S., U.K. And Continental European Multinational Corporations. Journal of International Business Studies, 3, 555-572.

Lambert, R. (2003). Discussion of «limited attention, information disclosure, and financial reporting». Journal of Accounting and Economics, 36, 387-400.

Pawsey, N. (2008). Australian preparer perceptions towards the quality and complexity of IFRS. 1-33.

Quero, M. (2010). Confiabilidad y Coeficiente Alpha de Cronbach. Telos. Revista de Estudios Interdisciplinarios en Ciencias Sociales, 12(2), 248-252.

Samuelson, P. (1965). Proof That Properly Anticipated Prices Fluctuate Randomly. Industrial Management Review, 41-49.

Silva, B. (2011). Valor Razonable: un modelo de valoración incorporado en las normas internacionales de información financiera. Estudios Gerenciales, 27(118), 97-114.

Stiglitz, J., & Weiss, A. (1981). Credit Radioning in Markets With Imperfect Information. The American Economic Review, 71(3), 393-410.

Tasios, S., & Bekiaris, M. (2012). Auditor’s perceptions of financial reporting quality: the case of Greece. (M. Institute, Ed.) International Journal of Accounting and Financial Reporting, 2(1), 57-74.

Working, H. (1949, Mayo). The investigation of economic expectations. The American Economic Review, 39(3), 150-166.

Anexo

Encuesta de percepción de las IFRS

A continuación se presenta una encuesta de percepción de los beneficios de las IFRS en el contexto de valorizaciones y análisis financiero de las empresas, esta consta de 24 afirmaciones en las cuales debe indicar su nivel de acuerdo (marcar con una X). Adicionalmente, se le pide indicar lo siguiente:

- Para la realización de sus análisis de empresas, ha utilizado estados financieros preparados bajo las Normas Internacionales de Información Financiera.

2. Anteriormente, en el desarrollo de sus análisis, ¿Utilizó PCGA?

2. Anteriormente, en el desarrollo de sus análisis, ¿Utilizó PCGA?

Encuesta

- La información financiera presentada bajo los estándares de las Normas Internacionales de Información Financiera (IFRS) aumenta significativamente la calidad percibida de los estados financieros de las empresas.

2. La convergencia a los estándares de IFRS, mejoraron la calidad de la información financiera.

3. La convergencia a las IFRS ha dado lugar a una disminución de la calidad de la información financiera.

4. El resultado de trabajos adicionales para la preparación, elaboración y comprensión de la información financiera, provoca que esta sea más onerosa.

5. La convergencia a las IFRS ha provocado un incremento en los costos de información, debido a que da lugar a un aumento continuo de la utilización de servicios de especialistas externos.

6. La convergencia a IFRS implica un aumento constante en el nivel de confusión para Ud. como usuario de los estados financieros.

7. Es comprensible para Ud. la clasificación de activos y pasivos, como corrientes y no corrientes, en el sentido que ésta clasificación tiene relación con el ciclo operacional de la empresa.

8. En el contexto de los activos corrientes, específicamente en el rubro “activos financieros” es uno de los que se vio afectado por el cambio de normativa. Esto es relevante en el contexto de sus análisis.

9. La aplicación de los criterios de NIC 2 “Existencias” permiten analizar de mejor forma dicho rubro del Estado de Situación Financiera.

10. El objetivo de NIC 16 “Propiedades, Planta y Equipo”, es definir el tratamiento contable de propiedades, planta y equipo, de forma que los usuarios de los estados financieros puedan conocer la información acerca de la inversión que la empresa tiene en dichos activos, así como los cambios que se hayan producido en dicha inversión. En el contexto de sus requerimientos de análisis, esto se cumple y le ha permitido mejorar su análisis y elaborar proyecciones.

11. El objetivo de la NIIF 10 es establecer los principios para la presentación y preparación de estados financieros consolidados cuando una entidad controla una o más entidades distintas. Producto que en variadas ocasiones se utilizan estados financieros consolidados, los criterios de consolidación y método de consolidación utilizados por la norma, le permiten a Ud. Un mejor análisis de información.

12. La IFRS 3, tiene por objetivo mejorar la relevancia, la fiabilidad y la comparabilidad de la información sobre combinaciones de negocios y sus efectos, que una entidad que informa a través de sus estados financieros. Como usuario de información financiero contable consolidada, esto se cumple con la convergencia a IFRS.

13. El hecho de que los pasivos financieros sean medidos a tasa efectiva (TIR), implica que para el análisis del endeudamiento de la empresa, dicha información es más fiable.

14. La utilización de tasas efectivas en la deuda financiera de la empresa, ha implicado simplificar la determinación de la deuda a valor de mercado y por consecuencia la tasa de costo de deuda de la empresa.

15. El incremento de revelaciones a través de las notas explicativas, ha permitido evaluar y realizar un análisis más detallado de la empresa y establecer mejores supuestos de proyección.

16. El Estado de Resultados Integrales permite visualizar de mejor forma las actividades generadoras de ganancias para las empresas que Ud. Evalúa.

17. El Estado de Cambio en el Patrimonio Neto ha permitido contar con mayor información respecto de los cambios en el patrimonio neto de las empresas analizadas y esto le es útil en su análisis.

18. La utilización de NIC 39 – Instrumentos financieros, en conjunto con la NIIF 7, que trata las revelaciones asociadas a dichos instrumentos, le ha sido útil en el contexto de sus análisis.

19. El “reporting” o comunicación de información al mercado utilizando IFRS se realiza sobre una base totalmente distinta.

20. La información preparada mediante IFRS permite conocer de mejor forma el valor real de la empresa, lo cual se refleja en el precio de las acciones.

21. En el mercado financiero existe una mayor transparencia de información debido a la conversión a las normas internacionales de información financiera.

22. Las IFRS hacen más comparable la información financiera, y resulta mucho más útil a los inversionistas para tomar decisiones.

23. IFRS ha implicado un impacto real en la forma como percibe a las compañías y consecuentemente en sus recomendaciones o decisiones de inversión.

24. La utilización de IFRS ha implicado un mayor requerimiento de conocimiento técnico en el área contabilidad-finanzas.

Gracias por su colaboración.

- Selección Adversa: Se caracteriza por el beneficio de una persona informada en un proceso de transacción con otra menos informada, quien no sabe sobre una característica no observada de la persona informada

- Riesgo Moral: Oportunismo caracterizado por una persona informada que toma ventaja sobre otra menos informada a través de una acción no observada.

- Se debe considerar que estas proyecciones actúan con rezago en los mercados bursátiles.