Resumen

Este trabajo pretende, utilizando una versión modificada del modelo de crecimiento continuo de Higgins para la valuación de activos de capital, obtener evidencia en cuanto a la relevancia de la información contable en la valuación del valor de mercado del patrimonio en la industria de inversiones nacional, entendiendo por esta al grupo de empresas cuyo activo está compuesto en un 50% o más por activos de carácter financiero. El modelo definitivo pretende explicar la varianza del valor de mercado del patrimonio de la empresa sobre la base de un factor tamaño de los activos, los dividendos provisorios otorgados por la empresa y el valor contable del patrimonio y de la deuda de la misma. Considerados como un todo, los resultados del trabajo son satisfactorios. En particular, el modelo explica casi un 65% de la varianza de la variable independiente y todos los signos de la ecuación final y de las distintas versiones del modelo fueron tal como teóricamente se esperaba. Se puede concluir entonces que, contrario a lo que normalmente se supone, la información contable públicamente disponible es considerada relevante por los inversionistas para valorar el valor patrimonial de mercado de las empresas. Por último, el modelo de crecimiento continuo utilizado parece representar adecuadamente los factores que afectan a dicho valor en cuestión, a pesar de que pareciera interesante introducir en este, de alguna manera, factores de riesgo sistemático.

JEL Classification: G10, G12, G14, G32

Introducción

1.1. Fenómeno a estudiar

Modigliani y Miller (1958)1 usaron un modelo de valuación de crecimiento finito para estimar el costo de capital de la industria eléctrica estadounidense y testear sus controversiales proposiciones sobre el rol de la estructura de capital y la política de dividendos en la valuación de acciones.

A partir de dicha investigación se originó una gran cantidad de trabajos con el objeto de estudiar tópicos relacionados. Uno de los más interesantes, desde el punto de vista del autor, es aquel realizado por Higgins (1974)2, quien utilizó un modelo de crecimiento infinito para representar el valor de mercado del patrimonio de la firma.

En la actualidad, existen varios aspectos de la teoría de finanzas en los cuales se han obtenido resultados encontrados. Uno de ellos dice relación con la información contable relevante. Específicamente, ¿permite la información contable públicamente disponible valorar adecuadamente el valor de mercado del patrimonio de la firma?

A causa de que el problema de valuación de activos de capital es una de las áreas más importantes de la teoría moderna de finanzas, parece interesante examinar nueva evidencia en este sentido.

Por tanto, el propósito de este trabajo es, utilizando una versión modificada del modelo de Higgins, determinar si en base a información contable públicamente disponible, es posible explicar satisfactoriamente el valor de mercado del patrimonio de las empresas que conforman la industria de inversiones nacional, entendiendo por esta al grupo de empresas cuyo activo está compuesto en un 50% o más por activos de carácter financiero3.

1.2 Marco conceptual

La eficiencia del mercado requiere que el precio de los activos instantánea y totalmente refleje toda la información relevante disponible. Pero, ¿cuál información es relevante? y ¿cuán rápido de hecho los precios de los activos realmente reaccionan a la nueva información?

Las respuestas a estas preguntas son de particular interés a administradores, que reportan la actuación de su firma al público; a los contadores, que auditan dicha información; y a los reguladores, que supervigilan la información en cuestión.

El valor de mercado de los activos es el valor presente de sus flujos de caja descontados a la tasa de riesgo ajustada apropiadamente. Los inversionistas, por tanto, deberían preocuparse solo de las decisiones administrativas que afecten los flujos de caja. Sin embargo, las empresas reportan las definiciones contables de utilidades no los flujos de caja, los que, claramente, no son los mismos, aunque están, por lo general, altamente correlacionados.

Entonces, ¿el mercado eficiente observa el efecto de las decisiones administrativas sobre las utilidades por acción (UPA) o los flujos de caja?

Esta no es una cuestión trivial, dado que frecuentemente se ha determinado que los administradores maximizan la UPA y no los flujos de caja, puesto que ellos creen que el valor de mercado de la compañía depende de la UPA reportada, cuando de hecho se ha demostrado que no es así4. En todo caso, diversas investigaciones indican que los inversionistas no se confunden y evalúan apropiadamente

Lo anterior, permite arribar a una definición de lo que realmente significa información contable relevante: esta es toda aquella información que esté relacionada con la distribución esperada de los flujos futuros de caja.

Diferentes estudios5 concluyen que los reportes contables anuales tienen poca información que aportar a la ya existente en el mercado, pero sí la tienen los reportes trimestrales.

En consecuencia, es interesante determinar, al menos en una primera instancia, si en el mercado chileno ¿la información contable permite valuar adecuadamente los activos en el mercado de capitales? y ¿cuál es esa información relevante?

1.3 Revisión de los principales trabajos sobre el tema[noteVer Copeland y Weston (1988) y Foster (1986).[/note]

MM (1958, 1963) fueron los primeros en desarrollar un modelo de valuación de activos de capital para una industria y utilizar información contable para explicar el valor patrimonial de mercado de las firmas en la industria en cuestión.

Sus resultados indirectamente sugirieron que los inversionistas consideraban relevante, para valorar el patrimonio bursátil, la información contable públicamente disponible.

Ellos explicaron el valor de la firma sobre la base del valor presente de los flujos de caja operacionales generados por los activos poseídos, por el subsidio fiscal sobre la deuda, por el potencial de crecimiento y por el tamaño de la firma, todos los cuales fueron significativos.

Mucha crítica recibió el estudio6 en el sentido de que este fue imperfecto en varios aspectos y que consecuentemente ni las estimaciones de costo de capital ni la evidencia sobre valuación era tan convincente como podría esperarse.

Luego, otros autores extendieron y adaptaron el modelo original de crecimiento finito para investigar tópicos relacionados.

Higgins, por ejemplo, dividió el valor de la firma en dos componentes, uno perpetuo y uno de crecimiento, esto finalmente le permitió arribar a una expresión mediante la cual explica el valor de la firma sobre la base de su tamaño, las ganancias actuales disponibles a los accionistas comunes, la cantidad de ingresos generadas por la nueva inversión y el costo de adquirir este flujo de ingresos.

Los resultados obtenidos al usar este modelo para 81 empresas eléctricas en el período 1960-1968 mostraron que todos los signos de los coeficientes fueron como se esperaba y que el modelo se ajustaba en un grado razonable.

En general, varios autores han trabajado en diversos tópicos que dicen relación con la relevancia de la información contable. Entre ellos, Sunder (1973, 1975) y Ricks (1982) estudiaron que sucede con la valuación de mercado del patrimonio de una firma cuando esta cambia de FIFO a LIFO durante períodos de inflación. Por su parte, Hong, Kaplan y Mandelker (1978) testearon el efecto de técnicas de «pooling» y compra sobre los precios de las acciones de firmas adquirientes.

Otra área relevante de estudios en este campo, es aquella referente a la velocidad de ajuste de los mercados eficientes a nueva información. Específicamente, Ball y Brown (1968) plantearon si efectivamente los reportes anuales contienen nueva información para los inversionistas. Sus resultados sugieren que la mayoría de la información contenida en el reporte anual es anticipada por el mercado antes de que el reporte anual sea publicado. Estudios más recientes, por ejemplo, Aharony y Swary (1980), Joy, Litzenberger y McEnally (1977) y Watts (1978) se han concentrado en la información contenida en los reportes trimestrales más que los anuales, concluyendo que posiblemente estos si agregan información al mercado una vez que son publicados.

Los siguientes (Tabla 1) son los resultados obtenidos por varios investigadores, que utilizan como base el modelo de crecimiento infinito:

2. El modelo

2.1 El modelo teórico7

El valor de mercado del patrimonio de una firma (S), viene de dos fuentes:

- El valor presente del ingreso al accionista derivado del capital existente.

- El valor presente de la nueva inversión.

Para obtener el primero, se supone que la depreciación es solo suficiente para mantener el valor de los activos existentes, por lo tanto, dicho valor presente es la razón entre los dividendos distribuidos por la firma (DI) y la tasa de retorno requerida sobre el patrimonio, o lo que es lo mismo, el costo de capital del patrimonio (kp).

El segundo término puede obtenerse suponiendo que, desde el período actual (t=0) hasta un cierto período en el futuro (t=T), la inversión neta que se realice en el período t (It) crecerá (o declinará) a una tasa exponencial constante g y rendirá una tasa de retorno promedio sobre el patrimonio de r% anual a perpetuidad

Para períodos posteriores a T (t>T) se supone que las oportunidades para invertir a retornos sobre los costos desaparecerán y r será igual a k. Así, dicho término es la suma, entre los períodos 0 y T, de las inversiones de cada período It.

Sin embargo, la inversión en cuestión es asumida proveniente de solo dos fuentes, nuevo patrimonio (PA) y nueva deuda (DE), cada uno requiriendo su costo de capital específico.

En consecuencia, después de sucesivas derivaciones8 el modelo resulta ser:

En ausencia de oportunidades de inversión extraordinarias (r>k), kp es simplemente la razón dividendos distribuidos a precio, (DI/S). En la presencia de dichas oportunidades de inversión, k difiere de la razón anterior en dos aspectos: el flujo de ingreso potencial se incrementa en una cantidad igual al ingreso generado por la nueva inversión financiada por nuevo patrimonio y el generado por la nueva inversión financiada por nueva deuda (ganancia por leverage).

2.3 El modelo econométrico

Considerando el supuesto de que los k’s y T son los mismos para todas las firmas en la muestra, es posible estimar la ecuación obtenida anteriormente mediante un modelo econométrico para determinar el valor de mercado del patrimonio.

Así, el modelo a testear según la sugerencia de Higgins y su correspondiente modificación es:

Lamentablemente, no es posible estimar el valor de T, si es que se estima (r-kp)/kp y (r-ke)/kp. En todo caso, esta situación se salva suponiendo que las empresas de este sector en cuestión solo pueden tener ganancias extra normales durante un año, por lo que T se asume igual a 1.

Por otro lado, varios estudios previos, entre ellos Gordon (1962), han sugerido que la relación entre el valor de la firma y las ganancias es no lineal en el rango de pequeñas firmas, debido presumiblemente a la reducida liquidez de sus accionistas.

La indicación es que el costo de capital del patrimonio para pequeñas firmas excede al de las grandes firmas. Una falla en establecer esta no linealidad en el modelo podría sesgar la estimación de los parámetros.

Una solución conveniente a este problema es simplemente sumar un término constante e interpretar kp como el costo marginal del patrimonio aplicable a grandes firmas.

También se sugiere que el tamaño en el modelo podría actuar como catalizador para las variables de riesgo omitidas. En este evento, el tamaño mismo podría presumiblemente estar positivamente relacionado con el patrimonio.

Sumando una variable de tamaño y el término constante indicado, además de dividir la ecuación por el total de activos (A), para reducir la heteroscedasticidad, el modelo de Higgins queda:

![]()

Donde a 0 es la variable: tamaño A, en la ecuación no normalizada y a 1 es el término constante.

2.4. Hipótesis del estudio

Tradicionalmente, existe un problema respecto a la información contable relevante para la valuación de activos de capital, tal como ya se mencionó.

En una primera aproximación9 se concluye que ninguna de las variables presentes en el modelo de valuación modificado de Higgins es entregada por los reportes contables anuales de la empresa.

Todos los parámetros relevantes, se dice, se obtienen mirando el futuro, aunque algunas veces la información histórica algo ayuda.

En consecuencia, ¿cuáles son los parámetros relevantes en el modelo? y ¿cómo pueden ellos ser estimados?

En este trabajo se postula la hipótesis de que utilizando información contable públicamente disponible es posible explicar, en determinado grado, el valor de mercado del patrimonio de las empresas del sector de inversiones chileno.

2.5 Variables a utilizar

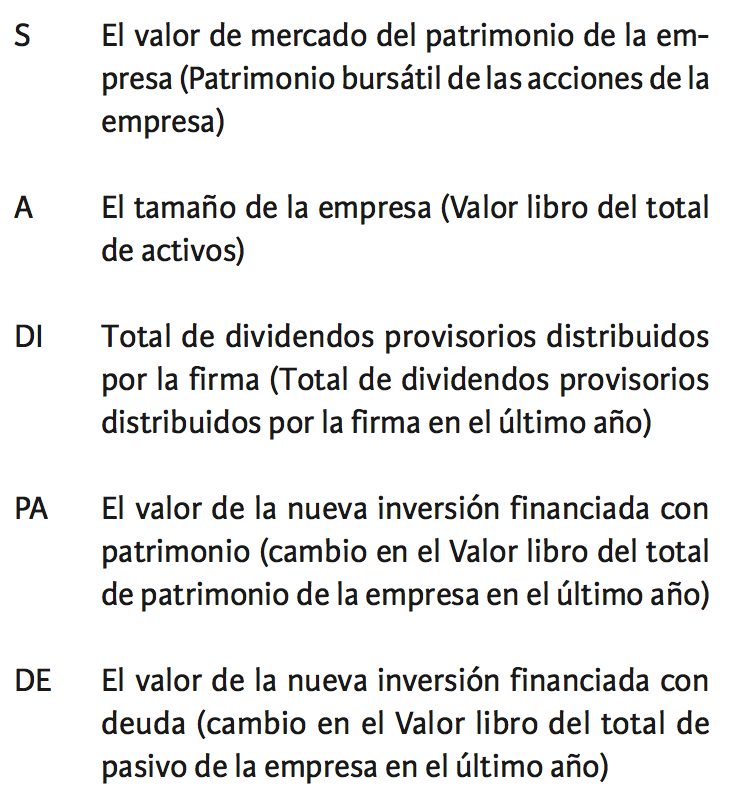

Las variables con las cuales se trabajará en este estudio son:

Todos los datos de la muestra, la que está compuesta por 36 observaciones, fueron extraídos de las FECU anuales (1989 y 1990) de las compañías que conforman la industria de inversiones en Chile, de acuerdo a la definición ya especificada.

En todo caso, cabe mencionar que en el programa econométrico utilizado (TSP 4.02) las variables tienen los siguientes nombres nemotécnicos:

Donde i toma valores para los años 1989 y 1990.

3. Resultados econométricos y conclusiones

3.1. Resultados econométricos

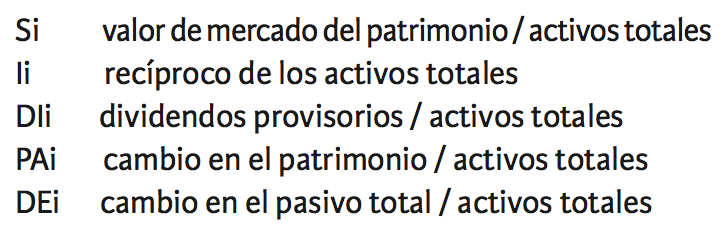

Tal como era de esperarse, según las conclusiones finales obtenidas por Higgins, cuando se estima el modelo planteado todos los resultados, considerados en total, son como los predijo la teoría Tabla 2.

Tabla 2. Resultados del estudio.

En particular, para ambos años, todos los coeficientes tienen los signos esperados y, en conjunto, proveen una buena explicación de la variación del valor de mercado del patrimonio de las firmas en la muestra (el R2C promedio alcanza casi un 65%) y una adecuada significación conjunta (un estadístico F promedio cercano a 17).

Hay que destacar también que la introducción del término constante, de la variable tamaño y de la división de cada una de las variables por el total de activos fue acertada pues las primeras fueron en principio ambas significativas.

En cuanto a los problemas econométricos, la clara especificación del modelo teórico, así como la adecuada elección de las proxies de las variables verdaderas, permitieron que la ecuación final obtenida estuviera libre de multicolinealidad.

Por otro lado, la heterocedasticidad prácticamente no existe, aunque que no es despreciable. Sin embargo, puesto que los resultados están de acuerdo con la teoría se opta por dejar el modelo tal como está, dado que ya se realizó una corrección que la redujo significativamente.

Además, puesto que la autocorrelación serial no es un problema que esté presente en los modelos de corte transversal como este, se puede deducir que el modelo en cuestión es adecuado.

La Tabla 3 muestra los resultados de este estudio comparados con la evidencia empírica previa, presentada en la Tabla 1.

Tabla 3. Estudios de regresión de corte transversal de valuación de firmas o patrimonio contra ganancias esperadas (y otras variables independientes) + Resultados del presente estudio

3.2 Conclusiones

Considerados como un todo, los resultados del trabajo son satisfactorios y se ajustan adecuadamente a resultados de investigaciones similares. En particular, el modelo explica casi un 65% de la varianza del valor de mercado del patrimonio de la empresa y todos los signos de la ecuación final y de las distintas versiones del modelo fueron tal como teóricamente se esperaba.

En la práctica, las conclusiones del modelo son valiosas.

En efecto, los resultados parecen respaldar la hipótesis postulada de que la información contable públicamente disponible, aparecida en los informes anuales de las compañías y utilizada para operacionalizar el modelo, es relevante para valorar el valor de mercado del patrimonio de las firmas de la industria de inversiones nacional, debido a que dicha información es incorporada totalmente en el valor de mercado en cuestión.

En todo caso, el hecho de que las ganancias futuras y los dividendos explican sólo un 65% del valor de mercado del patrimonio puede llevar a criticar el modelo argumentando que: la ecuación puede estar mal especificada y/o las variables pueden haber sido medidas con error y/o las proxies pueden no ser las adecuadas. Sin embargo, como ya se explicó anteriormente, los resultados del presente estudio son consistentes con las principales investigaciones al respecto, con lo que dicha argumentación debe desecharse.

Es necesario hacer notar que existe una proporción importante (alrededor de un 35%) de la varianza del valor de mercado del patrimonio que no es explicado por el modelo, lo que aparentemente sugiere que deben ser introducidos factores de riego sistemático.

Efectivamente, se puede concluir que existe un factor adicional no considerado en el modelo, con el cual los inversionistas también valúan el patrimonio de las firmas. Dicho factor, que no está considerado en la tasa de descuento (kp), puede estar relacionado con expectativas, variables cualitativas, variables no mensurables, diferentes percepciones de los inversionistas respecto a valor y precio, etc. las que deben ser estudiadas en futuras investigaciones, de manera de operacionalizarlas e incorporarlas al modelo.

Aun así, el modelo es completamente satisfactorio puesto que, como ya se mencionó, sus resultados son totalmente consistentes con trabajos similares desarrollados para el mercado estadounidense.

En consecuencia, el valor patrimonial de las empresas del sector inversiones nacional en el período considerado, depende significativamente del tamaño de sus activos (contable), de los dividendos provisorios que distribuyan y del valor contable del cambio en el patrimonio y del cambio de la deuda.

En resumen, los resultados obtenidos sugieren que los precios, en los mercados de valores nacionales, continuamente se ajustan de manera insesgada a nueva información, en este caso contable, a medida que esta llega a ser públicamente disponible durante el año.

Lo anterior tiene principalmente dos importantes implicaciones:

Primero, la nueva información contable relevante, es decir, aquella que dice relación con la distribución futura de los flujos de caja de la firma, debería ser anunciada tan pronto como esta llega a estar disponible, de manera que los accionistas puedan utilizarla, para valorar el valor de mercado del patrimonio, antes de que tengan que descubrirla en los precios.

Y, segundo, pareciera no importar dónde y en qué forma, dada la legislación vigente al respecto, la información contable relevante es publicada, el mercado puede utilizarla adecuadamente (no es engañado) a medida que esta se hace pública.

Bibliografía

Aharony, J. and Swary, I. (1980). Quarterly Dividend and Earnings Announcements and Stockholders Returns: An Empirical Analysis. Journal of Finance, march, pp. 1-12.

Ball, R. and Brown, P. (1968). An Empirical Evaluation of Accounting Income Numbers. Journal of Accounting Research, pp. 159-178.

Copeland, T. and Weston, F. (1988). Financial Theory and Corporate Policy. USA: Addison-Wesley Publishing Co, Third Edition.

Cheng, L. (1986). Financial Analysis and Planning. USA: McGraw Hill.

Foster, G. (1986). Financial Statement Analysis. USA: Prentice-Hall, Second edition

Higgins, R. (1974). Growth, Dividend Policy and Capital Costs in the Electric Utility Service. The Journal of Finance, Volume XXIX, September 1974, N° 4.

Modigliani F. and Miller, M. (1958). The Cost of Capital, Corporation Finance and the Theory of Investment. American Economic Review, June, pp. 261-297.

Modigliani F. and Miller, M. (1963). Taxes and the Cost of Capital: A Correction. American Economic Review, June, pp. 433-443.

Watts, R. (1978). Systematic Abnormal Returns After Quarterly Earnings Announcements. Journal of Financial Economics, 6, pp. 127-150.

- En adelante, MM

- En adelante, todas las referencias a Higgins dicen relación con su trabajo publicado en 1974.

- Se eligió dicha industria principalmente por consideraciones de orden práctico, tales como la existencia de datos.

- Para una demostración simple, ver Copeland y Weston (1988).

- Ball y Brown (1968), Aharony y Swary (1980), Joy, Litzenberger y McEnally (1977) y Watts (1978)

- Por ejemplo, Crockett y Friend (1967), Gordon (1967) y Robichek, McDonald y Higgins (1967).

- El modelo aquí expuesto y estudiado está basado en el desarrollado por Higgins (1984). Para mayor información favor de consultar dicho trabajo.

- Para una derivación más detallada del modelo ver Higgins (1974) y Chen (1986).

- Ver Copeland y Weston (1988), páginas 602 y siguientes.