RESUMEN

Partiendo por esbozar el origen, relevancia del dinero y desempeño de la banca central, se elabora un análisis crítico que contribuya a proveer argumentos sobre la viabilidad e impacto de los cambios en la normativa que regula las funciones de la banca central. En un segundo apartado se describen las tareas y funciones actuales del Banco Central en México con énfasis en aquellas relacionadas con el funcionamiento del mercado cambiario y la gestión de las reservas internacionales, lo cual implica también las restricciones actuales para el uso de moneda extranjera y su cambio por moneda nacional en el país. Luego se presentan argumentos relativos a la gestión actual de divisas por parte del banco central, así como otros operadores del mercado cambiario. Finalmente, se analizan los posibles impactos de reformar la Ley del Banco de México para la economía y el mercado cambiario.

ABSTRACT

Starting with an outline of the origin, relevance of money and performance of central banking, a critical analysis is prepared to help provide arguments on the feasibility and impact of changes in the regulations governing central banking functions. A second section describes the current tasks and functions of the central bank in Mexico with emphasis on those related to the functioning of the exchange market and the management of international reserves, which also implies the current restrictions on the use of foreign currency and its exchange for domestic currency in the country. It then explains the arguments related to the current management of foreign exchange by the central bank, as well as other operators in the exchange market, and finally analyses the possible impacts of reforming the Bank of Mexico Law on the economy and the exchange market.

INTRODUCCIÓN

Un alto nivel de ingresos para las personas se traduce en cierto modo de vida, acceso a comodidades y otros bienes o servicios, tales como educación, alimentación, vivienda, salud de calidad. Las percepciones monetarias, al constituir el medio de intercambio general, tienen impacto directo sobre el nivel de vida de las familias, razón por la cual buscar mecanismos que permitan a la sociedad multiplicar el ingreso y mejorar su distribución resulta de suyo relevante.

En México, una fuente importante de recursos son los enviados por migrantes residentes en el exterior, sobre todo en Estados Unidos, y las divisas captadas por la actividad turística. En noviembre de 2020 surgió una propuesta de modificar la Ley que regula al Banco de México, de modo que se le obligue a comprar todas las divisas captadas por la banca múltiple y que esta no haya podido repatriar al país de origen de dichas monedas extranjeras.

En este tenor nos dimos a la tarea de presentar un análisis crítico que contribuya a proveer argumentos al respecto y brindar una conclusión sobre la viabilidad e impactos de tales cambios en la normativa de la banca central mexicana1.

El artículo se ha diseñado en tres apartados. El primero introduce al lector al dinero y origen de la banca central en la historia financiera internacional. En una segunda sección, abordamos los propósitos y funciones actuales del Banco de México, con énfasis en lo relativo al manejo de las reservas internacionales, por ser la función directamente relacionada con la propuesta de cambio en su ley. La tercera división desarrolla el análisis de la propuesta de modificación, comenzando con esbozar el contenido de la misma; se explica el funcionamiento del mercado cambiario en el país, así como las restricciones impuestas al uso de moneda extranjera en efectivo y el cambio de divisas y, finalmente, se analizan las vertientes de la propuesta de reforma y se presentan argumentos en torno de la misma.

Finalizamos con las conclusiones, respecto de las cuales le anticipamos al lector que reiteran los argumentos en contra de esta reforma a la ley tal como se ha presentado, y añadimos algunas sugerencias de modificación que la enriquecerían.

1. BREVE HISTORIA: DEL INTERCAMBIO AL DINERO Y APARICIÓN DE LA BANCA CENTRAL

Los bancos centrales forman parte de la historia financiera mundial reciente en comparación, por ejemplo, con la invención del dinero y el crédito. Aunque su instauración, desenvolvimiento histórico y funciones resultan divergentes entre naciones, coincidentemente se ha optado por su creación y fortalecimiento a lo largo de décadas, por lo cual analizar modificaciones en su normativa resulta de suyo relevante.

La creación del dinero y el mercado, discutir cuál de ellos surgió primero, seguirá siendo motivo de amplios debates académicos. Lo que sí es posible afirmar es que ambos surgieron de un antecedente común: el ser humano ha enfrentado constantemente la disyuntiva entre recursos escasos y necesidades ilimitadas, por lo que satisfacer las necesidades primarias, tales como alimento, vestido y refugio donde guarecerse han sido una constante en el modus vivendi, al mismo tiempo que llevar a cabo tareas para satisfacer tales menesteres resulta imposible individualmente. Es así como el trabajo en equipo, ya sea por familia o comunidad, fueron la solución en tiempos primitivos que, a su vez, conllevo la creación de sociedades, imperios, evolución de los distintos modos de producción –primitivo, esclavista, feudal y capitalista– y, por supuesto, se requirió de un lugar donde poder permutar bienes y servicios, así como un medio de intercambio común que facilitase la realización de transacciones.

La relevancia de la división del trabajo y su impacto económico fue estudiada profundamente por Adam Smith (1776, pp. 8 y 10), al observarla minuciosamente en actividades fabriles diversas, como la manufactura de alfileres, y a partir de ello concluyó que esta:

[…] ocasiona en cada actividad, en la medida que pueda ser introducida, un incremento proporcional en la capacidad productiva del trabajo. El mayor progreso de la capacidad productiva del trabajo, y la mayor parte de la habilidad, destreza y juicio con que ha sido dirigido o aplicado, parecen haber sido los efectos de la división del trabajo.

Al tiempo que nos percatamos de los beneficios de la división del trabajo, fue necesario el intercambio desde su forma más primitiva, conocida como trueque, en que se obtiene un bien o servicio a cambio de otro sin que haya un medio de intercambio común en la transacción. De este modo, algunos podían especializarse en actividades determinadas desde la caza, el cultivo, corte y recolección de leña, hasta la elaboración de instrumentos, herramientas, entre otros. La diversidad de lo que se intercambiaba y la creciente cantidad de transacciones a realizar gestó una nueva necesidad social, consistente en hallar un equivalente común. La evidencia histórica resulta amplia en relación con los distintos medios de intercambio utilizados a lo largo de la evolución de las sociedades. Por mencionar algunos, han fungido como tales: piedras, conchas, plumas, semillas diversas, sal, ganado. En cualquier caso, la misma práctica mostró que el medio de intercambio debía evolucionar, mejorando sus características, tales como portabilidad, maleabilidad, no perecederos, difícil adulteración y/o falsificación y homogeneidad. En este tenor, los metales resultaron los materiales selectos para fungir como medio de intercambio, permitiendo, además, conferirle dos funciones de igual relevancia: depósito de valor y unidad de cuenta. La primera permite usar el dinero para el intercambio, ya sea en el presente o en el futuro, porque resguarda su valor nominal; la segunda posibilita asignarle un precio a todos los bienes y servicios, esto es, su valor en términos del medio de intercambio.

La historia del dinero es antigua, vasta y diacrónica entre regiones y formas de expresión; en contraste, los bancos centrales forman parte de la historia financiera más reciente. Según los registros de las propias instituciones centrales, los más antiguos corresponden a Suecia e Inglaterra:

El Banco de los Estados de Suecia, como se le llamó, se estableció en 1668 y eventualmente se hizo con la exclusividad de la emisión de billetes. Esta institución se convertiría años más tarde en el Banco Central de Suecia, que está considerado como el más antiguo de los Bancos Centrales. Veintiséis años más tarde, en 1694, se constituiría el Banco de Inglaterra, el modelo en el que se ha basado la mayoría de los bancos centrales modernos (Boudeguer, 2015, p. 4).

La razón de abordar brevemente el surgimiento del dinero se vincula con que al establecer un medio de intercambio común se requirió regular su operación; es decir, formas, denominaciones, materiales, valor nominal, medios de distribución y, por supuesto, establecer claramente la autoridad que se haría cargo de tan relevantes tareas. Los bancos centrales surgieron como las instituciones designadas para monopolizar y, con ello, controlar y homogeneizar la emisión de dinero, evitando al mismo tiempo pánicos financieros ocasionados por la desvalorización de la moneda o necesidades de liquidez bancaria no satisfechas. Ejemplos ilustrativos de ello sucedieron en México y Estados Unidos:

El Banco Nacional de Amortizaciones se creó en 1837, con el objeto de amortizar la moneda de cobre que era la que más se usaba para pagar los jornales de la gente más pobre y que por circulación excesiva se había desvalorizado frente a otras monedas, dejó de existir en 1841 (Manero, 1957, p. 16).

La visión estándar de los pánicos era que se desencadenaban cuando las necesidades de liquidez por parte de las empresas y de la agricultura superaban la oferta disponible y que los incentivos de los bancos y de los particulares para acumular liquidez durante tales tiempos exacerbaban más los pánicos (Bernanke, 2013, p. 44).

La idea de monopolizar la emisión monetaria y crear instituciones especializadas en esta tarea, así como conferirle la responsabilidad del uso de instrumentales que pudieran prevenir o paliar las crisis económicas y financieras, fue tomando fuerza, razón por la cual entre la segunda mitad del siglo XIX y las tres primeras décadas del siglo XX se instauraron muchos más bancos centrales en diversidad de naciones, según Archer y Moser-Boehm (2013, p. 7). A comienzos de dicho siglo existían 18 bancos, a finales de este habían aumentado a 173. En la Tabla 1, Origen del algunos bancos centrales, exponemos nombre, año de fundación y algunos datos relevantes de una selección de bancos centrales.

Tabla 1. Origen de algunos bancos centrales

Fuente: elaboración propia.

La evolución económica y financiera conllevó asignar nuevas responsabilidades a la banca central, en primera instancia las inherentes al dinero, su costo expresado en una tasa de interés, con impacto en el mercado de crédito, ya fuera por gestión de la tasa o aplicación de instrumentales adicionales, cuyo efecto es el aumento o disminución del financiamiento disponible. Igualmente, se les ha conferido la responsabilidad de promover la estabilidad económica y financiera, evitando escasez de liquidez o quiebras bancarias, lo cual se ha traducido en la función de prestamista de última instancia.

Durante el siglo XXI la gran mayoría de bancos centrales se han enfocado en la estabilidad del poder adquisitivo a través de una política monetaria denominada objetivo inflacionario, consistente en fijar una meta cuantitativa y explícita de inflación, así como establecer mecanismos de transparencia y comunicación con el público en general. De este modo, la política monetaria se opera mediante el uso de una tasa de interés denominada objetivo o de fondeo diario, misma que se publica periódicamente para, con ello, comunicarle al público las expectativas inflacionarias.

En este punto destaca el problema que subyace en la modificación a la ley que regula los bancos centrales: ¿cuáles deben ser las tareas de un banco central? ¿Únicamente lo relativo al control de la inflación, o bien es necesario asignarle más responsabilidades, tales como el crecimiento económico, empleo o administración del tipo de cambio? Algunos autores optan por la postura centrada en el objetivo de inflación porque asumen que mantener el poder adquisitivo del dinero promueve inversión, crédito; incrementa la producción y disminuye el desempleo, por lo que un nivel de inflación baja y estable necesariamente se une a la senda del crecimiento económico (Ver Cukierman, 1991, p. 147; Tamagna, 1963, p. 2; y Garriga, 2010, p. 2). Publicaciones más recientes añaden la importancia de la credibilidad y transparencia de los bancos centrales como factores relevantes pera que dicha senda de crecimiento se logre (Ver Mishkin, 1999, p. 46; Corbo, Landerretche, Schmidt-Hebbel, 2002, pp. 221-270; Bernanke, 1999, p. 382).

No obstante, algunas naciones han pasado más de dos décadas aplicando este enfoque y, si bien los resultados en cuanto a nivel de inflación han sido exitosos, el supuesto efecto consecuente de mayor crecimiento y empleo dista mucho de lo esperado. Así, Epstein (2007, p. 25) muestra que:

[…] en muchos de los países que han adoptado este enfoque ortodoxo el crecimiento económico no ha sido significativo. Por lo tanto, el punto clave es este: a pesar de lo que sostiene el enfoque ortodoxo, la generación de empleo y el crecimiento económico no son derivados automáticos de una política del banco central “enfocada en la estabilización”.

Existen otras posturas que abordan la relación entre baja inflación con crecimiento e incluso impacto positivo de la inflación con crecimiento (Pollin y Andong, 2006, pp. 593-614). En un estudio elaborado por el Fondo Monetario Internacional (2005, p. 18) en el que se compara el crecimiento económico de países en desarrollo que aplican la política monetaria de metas de inflación con el de países que no habían adoptado dicho modelo, se encontró que las diferencias no resultaban significativas.

Finalmente, en relación entre el banco central y la gestión del tipo de cambio igualmente se discute, pero se ha llegado a un consenso en cuanto a su impacto para la inflación, tal como lo afirma el Banco Central Europeo (2011, pp. 59-62) al señalar que las variaciones del tipo de cambio pueden también alterar la competitividad en términos de precios en los mercados internacionales de los bienes producidos internamente e influir, por consiguiente, en las condiciones de la demanda y posiblemente en las perspectivas sobre los precios.

En México se ha optado por el esquema de metas de inflación. Respecto del manejo de la política cambiaria, es una tarea conjunta entre el Banco Central y la Secretaría de Hacienda y Crédito Público. La forma en cómo se lleva a cabo de manera particular se desarrolla en el siguiente apartado.

2. BANCO DE MÉXICO: PROPÓSITO Y GESTIÓN DE RESERVAS

En la Constitución Política de los Estados Unidos Mexicanos (Diario Oficial de la Federación, 1917, p. 37), en el párrafo sexto del artículo 28, se establece lo siguiente:

El Estado tendrá un banco central que será autónomo en el ejercicio de sus funciones y en su administración. Su objetivo prioritario será procurar la estabilidad del poder adquisitivo de la moneda nacional, fortaleciendo con ello la rectoría del desarrollo nacional que corresponde al Estado. Ninguna autoridad podrá ordenar al banco conceder financiamiento.

El Banco de México, constituido en 1925, entró en operaciones como sociedad anónima con un capital social equivalente a cien millones de pesos que fueron pagados en oro, quedando dividido en dos tipos de acciones: el 51% serie A, que podría ser suscrito únicamente por el Gobierno Federal y el resto en acciones serie B. Fue inaugurado durante el gobierno de Plutarco Elías Calles, pero compartimos la opinión de Manero (1957, p. 23), quien señala que “debe atribuirse a don Venustiano Carranza y a sus principales asesores, la idea de evolucionar hacia un sistema bancario nacional centrado en un banco único de emisión”.

Desde su origen en 1925 a la fecha, las funciones conferidas al Banco de México hacen referencia al monto de dinero y su control. De manera específica, se hayan en el artículo tercero de Ley del Banco de México (Diario Oficial de la Federación, 1993, p. 1), cuales son: a) emitir billetes, b) regular la circulación monetaria, los cambios sobre el exterior y la tasa de interés, c) redescontar documentos mercantiles y d) encargarse del servicio de Tesorería del Gobierno Federal.

A lo largo del siglo XX fueron diversos los cambios en la legislación y operación del Banco de México, conformando la institución actual como un organismo autónomo desde 1994, tal como se establece en el artículo primero de la ley del Banco de México vigente actualmente: “El banco central será persona de derecho público con carácter autónomo y se denominará Banco de México”.

Su finalidad y funciones se establecen respectivamente en los artículos segundo y tercero. Tiene tres propósitos, el primero de carácter prioritario es procurar la estabilidad del poder adquisitivo de la moneda nacional, el segundo es promover un sano desarrollo del sistema financiero y el tercero es procurar el buen funcionamiento del sistema de pagos. Además, deberá desempeñar seis tareas: a) regular la emisión y circulación de la moneda, los cambios, la intermediación y los servicios financieros, así como los sistemas de pagos; b) operar con las instituciones de crédito como banco de reserva y acreditante de última instancia; c) prestar servicios de tesorería al Gobierno Federal y actuar como agente financiero del mismo; d) fungir como asesor del Gobierno Federal en materia económica y, particularmente, financiera; e) participar en el Fondo Monetario Internacional y en otros organismos de cooperación financiera internacional o que agrupen a bancos centrales, y f) operar con organismos, con bancos centrales y con otras personas morales extranjeras que ejerzan funciones de autoridad en materia financiera.

La misma normativa le obliga a contar con una reserva de activos internacionales con el propósito de estabilizar el poder adquisitivo de la moneda nacional. Para ello, se llevan a cabo compraventas de divisas que propicien el aumento de liquidez en el mercado cambiario y reduzcan su volatilidad. Igualmente, puede compensar las variaciones en la circulación monetaria mediante colocación de valores en mercado a cargo del gobierno federal, siempre y cuando el monto de lo emitido sea igual o menor al efectivo no retirable del gobierno federal depositado en el Banco Central.

En este tenor, los bancos centrales pueden optar por usar las reservas internacionales para intervenir en el mercado cambiario, aun en regímenes de tipo de cambio flexible, como sucede en México. Al respecto, el órgano de la administración pública en México, con potestad para solicitar modificaciones en las reservas internacionales, es la Comisión de Cambios, la cual está conformada por el secretario y dos subsecretarios de la Secretaría de Hacienda y Crédito Público, el Gobernador del Banco de México y dos miembros de su junta de gobierno.

Otra razón de uso y acumulación de reservas internacionales por parte de los bancos centrales es el factor evaluable por las calificadoras de valores, las cuales emiten una opinión sobre el riesgo de crédito de la deuda gubernamental. Dentro de las metodologías de dichas instituciones, a mayores reservas corresponde menor riesgo soberano.

Procedemos a exponer la composición y gestión de las Reservas Internacionales, misma que se lleva a cabo con base en los principios emitidos por el Fondo Monetario Internacional (FMI), de manera particular atendiendo a dos documentos titulados: 1) Manual de Balanza de Pagos y Posición de Inversión Internacional (FMI, 2009, pp. 1-396); 2) Reservas Internacionales y Liquidez en Moneda Extranjera: pautas para una planilla de datos (FMI, 2013, pp. 1-106). Ambas publicaciones son actualizadas de manera regular por la institución emisora, la cual asegura la homogeneidad en la administración de los activos internacionales por parte de la mayoría de los bancos centrales. De este modo, se definen las reservas internacionales como:

[…] activos externos a disposición inmediata bajo el control de las autoridades monetarias para satisfacer necesidades de financiamiento de la balanza de pagos, para intervenir en los mercados cambiarios a fin de influir sobre el tipo de cambio y para otros fines conexos como mantenimiento de la confianza en la moneda (Fondo Monetario Internacional, 2013, p. 3).

Asimismo, establece los principales rubros que estructuran, contabilizan y reportan las modificaciones de los activos internacionales, siendo cuatro los principales que a continuación exponemos.

2.1. Activos que a su vez se clasifican en I.A Reserva oficiales y I.B Otros activos de moneda extranjera. Estos rubros incluyen divisas, títulos, depósitos, derechos especiales de giro (DEG), depósitos y swaps de oro.

Las monedas extranjeras susceptibles de ser introducidas en los activos internacionales son también denominadas monedas libres de uso. Esto significa que corresponde a aquellas que se emitan por algún país miembro del FMI y que, a su juicio, se utilicen ampliamente en transacciones internacionales, se negocien extensamente en el mercado cambiario, o bien formen parte de la cesta de valoración de los DEG, las cuales al 2020 son el euro, el yen japonés, la libra esterlina, el yuan chino y el dólar norteamericano.

Los DEG son el acrónimo de Derechos Especiales de Giro, una moneda imputada emitida por el Fondo Monetario Internacional y entregada a cada uno de sus miembros en proporción a sus cuotas. Para efectos de las reservas internacionales, se valúan a un tipo de cambio administrado que es publicado diariamente por su el emisor.

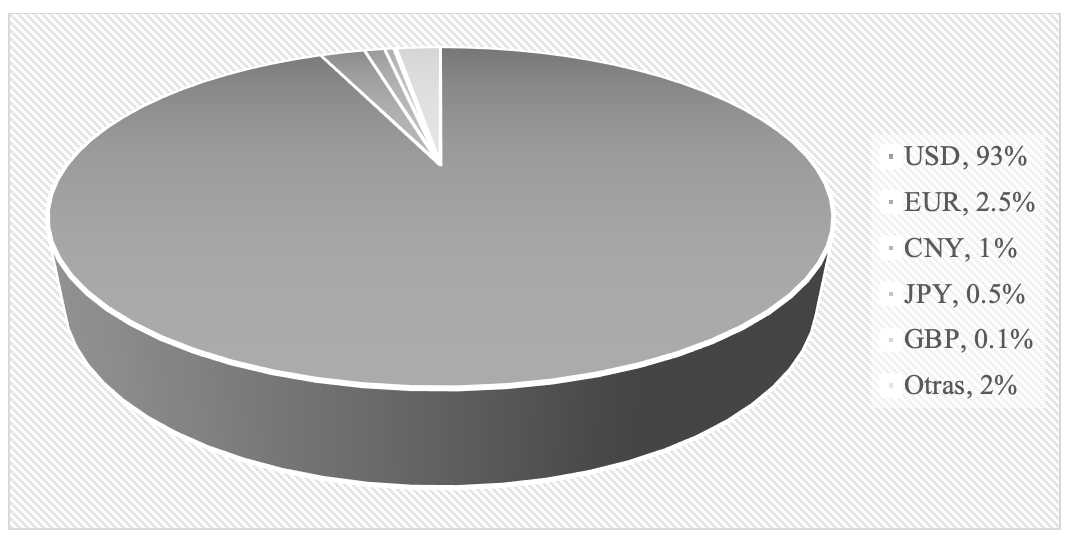

A octubre de 2020 el Banco de México reportaba un total de 198,721 millones de USD, cuya distribución se muestra en la Gráfica 1, en la que destaca la proporción mayoritaria de los dólares norteamericanos.

Gráfica 1. Composición de Activos Internacionales por Tipo de Divisa, octubre 2020

Nota: las claves de las divisas corresponden a la ISO Divisas 4217.

Fuente: elaboración propia con información de Banco de México (2020a).

2.2. Drenajes netos predeterminados a corto plazo

Estos constituyen los pasivos en moneda extranjera y contratos de derivados, tales como futuros y swaps. Su presentación como netos se refiere al diferencial de entradas menos salidas. Los contratos derivados funcionan a través de posturas o posiciones que se establecen según expectativas sobre el precio de un activo subyacente2. Tales posturas afectan las reservas internacionales del siguiente modo: las posiciones largas o de compra implican entradas de moneda extranjera, en tanto que las posiciones cortas o de venta representan salidas de recursos. Se presentan de manera separada entradas y salidas por capital e intereses y se separan en tres vencimientos: a) hasta un mes, b) más de un mes y hasta tres meses y c) más de 3 meses y hasta un año.

El monto correspondiente a este rubro, reportado por el Banco de México en octubre de 2020, asciende a -6,615 millones de dólares, lo que significa que las salidas fueron superiores a las entradas. Los flujos de salida corresponden al saldo vigente de los préstamos e instrumentos de deuda emitidos por el Gobierno Federal, Pemex y el Banco de México.

2.3. Drenajes netos contingentes a corto plazo

Son resultado de emisiones de opciones implícitas en moneda extranjera y líneas de crédito incondicionales no utilizadas. Igualmente, se presentan los ingresos deducidas las salidas.

Su saldo a octubre de 2020 es de 133,843 millones de dólares, de los cuales el 47% corresponde a la línea de crédito preautorizada por el FMI a México, que no ha sido utilizada. El resto proviene de financiamiento igualmente preautorizado de otras autoridades monetarias nacionales, cuyo plazo es de un mes.

2.4. Partidas informativas

Contienen el reporte de la deuda nacional a corto plazo y otros instrumentos financieros denominados en moneda extranjera. Por ejemplo, México ha colocado en los mercados internacionales bonos de largo plazo denominados en dólares americanos y libras esterlinas (Tabla 2, en la que se incluye la información relativa a fechas de emisión, tasas de rendimiento, montos emitidos y en qué moneda). Este rubro de partidas informativas también da a conocer el monto nocional de las coberturas cambiarias liquidables en moneda nacional realizadas por Banco de México desde febrero de 2018, activos dados en prenda, títulos prestados y en reporto, derivados financieros netos y aquellos con vencimiento superior a 12 meses, así como la composición de las reservas por tipo de divisa.

Tabla 2. Emisiones de deuda a 100 años del Gobierno Federal

Fuente: elaboración propia con información de Secretaría de Hacienda y Crédito Público (2010, 2011, 2014 y 2015).

3. ANÁLISIS CRÍTICO DE LA PROPUESTA DE MODIFICACIÓN A LA LEY DE BANCO DE MÉXICO

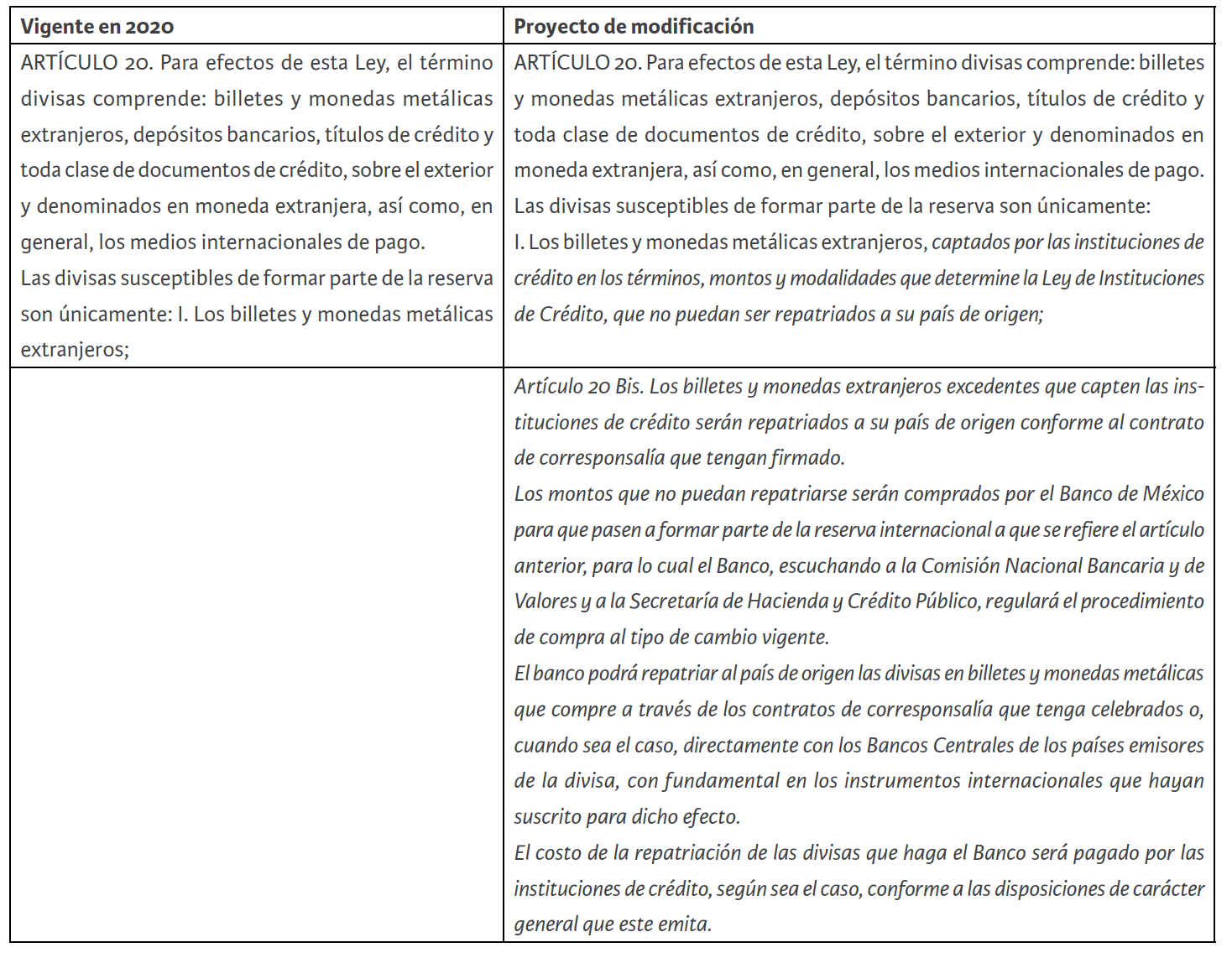

En noviembre de 2020 se dio a conocer una propuesta, presentada por el senador mexicano Ricardo Monreal, cuyo objetivo general es modificar la normativa que regula al Banco de México, obligándolo a comprar la totalidad de la moneda extranjera captada por instituciones de crédito que no haya podido ser repatriada a su país de origen. En la Tabla 3 se presenta el cotejo entre la normativa vigente y la propuesta modificatoria. Para efectos de visualización, se incluyen en cursiva los cambios particulares planteados.

Tabla 3. Comparativo entre propuesta de modificación y Ley de Banco de México Actual

Fuente: Monreal (2020, pp. 23-31).

Analizar el impacto de esta modificación, así como exponer argumentos, requiere de una explicación breve sobre el funcionamiento actual del mercado de divisas en México. La normativa que regula qué moneda circula en el país es la Ley Monetaria de los Estados Unidos Mexicanos (Diario Oficial de la Federación, 1931, pp. 1 y 3), en cuyos artículos primero y octavo, respectivamente, prescribe que la moneda de curso legal es el peso y que, en caso de contraer obligaciones en moneda extranjera, estas se solventarán entregando el equivalente en moneda nacional al tipo de cambio vigente.

Adicionalmente, las reglas de carácter general a las que deberán sujetarse las instituciones de crédito para recibir depósitos en cuenta de cheques en moneda extranjera, publicadas en el Diario Oficial de la Federación el 6 de diciembre de 2001 y las Disposiciones de Carácter General a que se refiere el Artículo 115 de la Ley de Instituciones de Crédito, emitidas en el mismo Diario el 20 de abril de 2009, impiden que las personas físicas y morales en México puedan abrir cuentas denominadas en dólares norteamericanos o alguna otra divisa, excepto aquellas domiciliadas en poblaciones localizadas en una franja de 20 kilómetros, paralela a la línea divisoria internacional norte del país o en los estados de Baja California y Baja California Sur.

En este tenor, la operación en efectivo con dólares norteamericanos en instituciones de crédito queda restringida como sigue:

- Personas físicas nacionales y clientes de las instituciones de crédito, máximo 4.000 (USD) por cliente al mes.

- Personas físicas nacionales usuarias de las instituciones de crédito, máximo 300 (USD) diarios por cliente y 1.500 acumulados al mes. Deberán contar con el expediente de identificación de cada cliente.

- Personas físicas extranjeras máximo 1.500 (USD) por cliente al mes. Deberán recabar copia de pasaporte.

- Personas morales nacionales, que cumplan con el criterio de residencia descrito previamente será un máximo de 14.000 (USD) por cliente al mes. También deberán tener el expediente de identificación, además de cerciorarse de que la empresa en cuestión posee al menos tres años de antigüedad; documentar la razón por la que requieren dólares; recabar los estados financieros y declaraciones de impuestos correspondientes a los últimos dos años, así como la información de los socios de esta.

- Comisionistas que realicen operaciones de compra en efectivo de dólares norteamericanos exclusivamente a personas físicas, se acotarán a un máximo de 250 USD por operación. Como comisionistas cambiarios únicamente pueden fungir establecimientos comerciales residentes de zonas turísticas, la frontera norte y duty free.

En lo referente a operaciones en efectivo con dólares norteamericanos para casas de cambio su operación queda limitada como sigue:

a) Personas físicas usuarias nacionales, máximo de 300 (USD) diarios y 1.500 mensuales.

b) Personas físicas usuarias extranjeras, ilimitado.

Finalmente, restricciones para operaciones en efectivo con dólares de los Estados Unidos de América para centros cambiarios es: personas físicas y morales, sean nacionales o extranjeras, hasta 10.000 (USD) diarios de manera individual o acumulada por día.

De este modo, quienes arriben a México con dólares estadounidenses en efectivo pueden cambiarlos por pesos a través de las siguientes formas: a) instituciones de banca múltiple con la limitante de que muchos de ellos, atendiendo a las restricciones antes descritas, solo compran dólares de sus cuentahabientes; b) corresponsales bancarios; c) centros cambiarios y d) casas de cambio.

Además, se cuenta con una infraestructura digital para pagos en moneda extranjera que consta de tres ramas, las que explicamos a continuación:

- Directo a México. En funcionamiento desde 2004, este sistema permite transferir dinero desde cualquier banco o unión de crédito en EUA a cualquier persona física con una cuenta bancaria en México. En el país del norte se liquida la operación a través del sistema denominado FedACH y en nuestro país mediante SPEI.

- Continuous Linked Settlement o CLS. Es un sistema operado por CLS Bank con sede en Nueva York que procesa operaciones en 17 monedas, incluyendo el peso mexicano. México es miembro del CLS desde 2008; sus propietarios son 64 instituciones financieras globales. Respecto del funcionamiento, CLS mantiene una cuenta en Banco de México a través de la cual se realizan transferencias. Las instituciones de banca múltiple pueden participar en este sistema bajo la figura de miembros liquidadores, terceros sin acceso directo a CLS, pero que usan la infraestructura de corresponsales.

- Sistema de Pagos Interbancarios SPID. Este sirve, desde 2016, para transferir dólares entre cuentas denominadas en dicha divisa, pertenecientes a personas morales.

La propuesta de reforma a la Ley de Banxico presenta como parte de sus argumentos y justificaciones dos vertientes principales. La primera es la necesidad de brindarle apoyo a migrantes y turistas que llegan con USD en efectivo porque llevan a cabo diversidad de transacciones en efectivo en comercios diversos incluyendo el sector informal.

La segunda vertiente afirma que la mayoría de los dólares en efectivo va a parar a las entidades financieras y que su gestión y repatriación implica costos, límites. En ocasiones, incluso se vuelve imposible, lo que en un futuro se traducirá en impactos financieros negativos para la población y la posible existencia de un mercado negro para el cambio de divisas.

Basándonos en lo expuesto sobre la actividad de la banca central, la composición de las reservas internacionales y el funcionamiento del mercado cambiario nacional, es posible afirmar que, si bien circulan amplios volúmenes de dólares norteamericanos en la economía mexicana, la circulación en efectivo, procedente de actividad turística y migración, es ínfima en relación con el volumen de operación del mercado cambiario, lo cual podemos constatar revisando también los datos estadísticos correspondientes.

De manera específica, en la publicación trianual del Banco Internacional de Pagos (2019, pp. 15-19) se encuentran los resultados de la operación cambiaria internacional. En la versión más reciente, de 2019, el peso mexicano se ubicó en lugar 15 por nivel de operación mundial. Como plaza financiera cambiaria, México opera diariamente el 0,2% de todas las operaciones cambiarias internacionales y el volumen de operación promedio diario asciende a 877 millones de dólares estadounidenses.

Adicionalmente, el Banco de México (2020b, p. 3) ha revisado el volumen de operaciones con USD en efectivo durante 2020 y los resultados son contundentes: solo el 0,67% de remesas llega en efectivo, el resto se realiza vía transferencia electrónica, con lo cual se elimina la necesidad de repatriar dichos fondos por la banca y los tenedores de esa moneda extranjera pueden recurrir al sistema financiero mexicano vía casas de cambio y centros cambiarios para ser intercambiada por pesos mexicanos. Para sustentar este argumento, hagamos el siguiente ejercicio:

Considere que el monto promedio de remesa mensual se estima que oscila entre 225 y 593 dólares (cifras provenientes de Cemla, 2019, p. 13) y que este total es percibido por una familia mexicana en efectivo. Para su intercambio, aún puede recurrir a las casas de cambio y centros cambiarios sin sobrepasar los máximos estipulados por la norma mexicana.

Una vez más, se elimina la necesidad de que a los bancos se les deba comprar los dólares remanentes porque, en el caso de nuestro ejercicio, la población, sin importar su nivel de ingresos, tiene la opción de acudir a otras instituciones que le ofrecerán un tipo de cambio competitivo con los ofertados por la banca.

Por otra parte, aducir que el costo de repatriar dólares a los Estados Unidos de América se le transfiere al público usuario implicaría que el tipo de cambio a la compra en ventanillas bancarias respecto del ofertado en centros cambiarios y casas de cambio no es resultado de la oferta y la demanda, sino de las condiciones de operación propias de los bancos, lo cual es falso.

Las instituciones de banca múltiple sí cuentan actualmente con mecanismos para repatriar los USD a su país de origen. Dichos esquemas son, además, de la contratación de un corresponsal cambiario en Estados Unidos. De hecho, durante 2020, 15 instituciones bancarias han hecho uso de este esquema, según reporta el mismo Banco de México. La emisión de cheques en USD o cuentas en la divisa de bancos mexicanos con otros bancos en México igualmente puede hacer uso del SPID o bien de los sistemas explicados previamente como parte de la infraestructura digital para liquidaciones de divisas. En cualquier caso, deberán cumplir a cabalidad la normativa en materia de prevención de lavado de dinero y financiamiento de actividades terroristas, lo cual de facto, por tratarse de instituciones bancarias, también les obliga a hacerlo de acuerdo con la regulación de la Comisión Nacional Bancaria y de Valores.

Al mismo tiempo, los mexicanos que residen en Estados Unidos de América, con o sin documentos, tienen la posibilidad de enviar remesas al país para que les sean entregadas a quien ellos dispongan. Gracias, una vez más, al avance tecnológico, esto no tiene que ser en efectivo, igualmente cuentan con multiplicidad de aplicaciones e instituciones que les permite transferir los recursos a México. Es falso que por ser indocumentados no puedan llevar a cabo transacciones digitales o que, por esa misma razón, resulten demasiado onerosas. Podemos citar varios casos que ilustran lo anterior: XOOM forma parte de PayPal, permite la transferencia para pago vía depósito o pago en ventanilla y, sin importar el monto enviado, su tarifa va de 2,99 a 3,99 USD. Remitly, cuya tarifa es de 3,99 USD. TransferWise tiene una cuota de 5,15 USD. En caso de que el migrante tenga efectivo y lo quiera enviar a través de estos mecanismos, puede acudir a alguno de sus establecimientos en los que, con solo una identificación, misma que puede ser su pasaporte mexicano, puede entregar el dinero y solicitar que se realice la transferencia a una cuenta bancaria o para pago en alguna ventanilla bancaria. Este proceso no implica la tenencia de dólares para las instituciones bancarias porque recibirán la orden de pago, misma que se liquida en pesos mexicanos.

En este tenor, las dos vertientes de argumento de reforma relativas, por una parte, al apoyo a migrantes y turistas que llevan a cabo transacciones en efectivo y, por otra, al destino de dicho efectivo y su repatriación, consideramos que se ha basado en un diagnóstico incompleto. Si se observa el funcionamiento completo del mercado cambiario en México y no únicamente la gestión de divisas en el sistema bancario, entonces es posible afirmar que no es necesaria esta modificación tal como se ha planteado.

En contraposición, la reforma debiera encauzarse por mecanismos que permitan mayor inclusión y digitalización de pagos entre la población más pobre, aquella que reside en zonas rurales y/o marginadas, así como entre los que laboran en el mercado informal sin importar que no cuenten con registro ante la autoridad fiscal porque, de esta manera, se priorizará dejar el uso del efectivo tanto en transacciones con moneda nacional como extranjera con su consecuente impacto positivo para la economía nacional.

4. CONCLUSIONES

Las operaciones en efectivo, sean de moneda nacional o extranjera, conllevan un riesgo en cuanto al desconocimiento sobre la procedencia u origen de los recursos. Tratándose de los dólares estadounidenses que puedan llegar a la circulación en la economía mexicana, el problema se agrava porque durante más de una década el volumen estimado en lavado de dinero y otras actividades ilícitas ha aumentado, aún con restricciones en la materia. En este contexto, se han adoptado medidas y sistemas que permitan cada vez la mayor realización de transacciones vía electrónica, incluyendo los pagos por actividades informales como la venta en mercados sobre ruedas y tianguis. En el 2020 podemos acceder a un cuantioso número de aplicaciones que, vía teléfono celular, pueden recibir y transferir pagos, sin importar que el emisor no se encuentre registrado ante la autoridad fiscal. Lo que sí se requiere es una cuenta bancaria; es decir, contar con un servicio financiero básico.

En suma, las remesas y el efectivo por la actividad turística pueden y, de hecho, son absorbidas para su canje en pesos mexicanos por el sistema financiero mexicano a través de los bancos, pero también se tienen las casas de cambio y los centros cambiarios. Además, su monto circulante en la economía mexicana en forma de efectivo es pequeño, debido a que tanto migrantes como turistas utilizan cada vez más la tecnología financiera. Sobre el remanente que queda en la economía informal, hemos demostrado que, dada su cuantía, puede seguir siendo intercambiado en el mismo sistema financiero. Finalmente, la banca múltiple en México cuenta con infraestructura física y digital para la administración de dólares y otras divisas mediante los sistemas explicados en el presente artículo: directo a México, CLS, SPID y contratos de corresponsales en Estados Unidos, por lo que el impacto de la reforma es realmente minúsculo.

REFERENCIAS BIBLIOGRÁFICAS

Archer, D. y Moser-Boehm, P. (2013) Las finanzas de los bancos centrales. Documento de Trabajo n.º 71. Suiza: Banco de Pagos Internacionales.

Banco de México (2020a). Reporte sobre las Reservas Internacionales y la Liquidez en Moneda Extranjera. [Base de datos: Sistema de Información Económica], 31 de diciembre. Recuperado de: https://www.banxico.org.mx/SieInternet/consultarDirectorioInternetAction.do?accion=consultarCuadro&idCuadro=CF456§or=4&locale=es.

Banco de México (2020b). Nota de análisis. Ley del Banco de México en materia de captación de divisas. En: Consideraciones sobre el proyecto de decreto de reformas a la Ley del Banco de México para que adquiera moneda extranjera en efectivo, aprobado por el Senado de la República. Comunicado de Prensa. Recuperado de: https://www.banxico.org.mx/publicaciones-y-prensa/miscelaneos/%7B365915E9-3B20-E100-F794-5081BF93B426%7D.pdf.

Banco Internacional de Pagos (2019). Resultados de la encuesta realizada por el Banco de Pagos Internacionales sobre los volúmenes de operación en los mercados cambiarios y de derivados. BIS Quarterly Review, diciembre, 15-19. Basilea, Suiza. Recuperado de: https://www.bis.org/publ/qtrpdf/r_qt1912.pdf.

Banco Central Europeo. (2011) La política monetaria del BCE, Eurosistema, Alemania. Recuperado de: http://sdw.zentral-bank.eu/pub/pdf/other/monetarypolicy2011es.pdf?2604e7ff4324294f011d0de527bb03ef.

Bernanke, B. (10 de julio de 2013,) (trad.). Un siglo de la banca central estadounidense: objetivos, marcos de política y rendición de cuentas. Boletín del Cemla, abril-junio. Discurso presentado en la conferencia The First 100 Years of the Federal Reserve: The Policy Record, Lessons Learned, and Prospects for the Future, auspiciada por la National Bureau of Economic Research. Cambridge, Massachusetts, Estados Unidos.

Bernanke, B.; Laubach, T., Posen, A. y Mishkin, F. (1999). Inflation Targeting: Lessons from the International Experience. Estados Unidos: Princeton University Press.

Boudeguer, R. (2015). El primer banco central de la historia y su máquina de imprimir dinero. Informe Mensual de Estrategia. Banca March, noviembre. Recuperado de: https://www.bancamarch.es/recursos/doc/bancamarch/20150105/201592472/informe-mensual-noviembre-2015-historia.pdf.

Cemla (2019). Indicadores sobre remesas y masa salarial de los trabajadores inmigrantes de origen mexicano en estados unidos (nota de Remesas, febrero). México. Recuperado de: https://www.cemla.org/foroderemesas/notas/2019-04-notasderemesas-02.pdf.

Corbo, V.; Landerretche, O. y Schmidt-Hebbel, K. (2002). Does Inflation Targeting Make a Difference? Central Banking, Analysis, and Economic Policies Book Series. En Loayza, N.; Soto, R. y Loayza, N. (editores). Inflation Targeting: Desing, Performance, Challenges (1ª edición), 5, 221-270. Banco Central de Chile.

Cukierman, A. (1991). El comportamiento del Banco Central y su credibilidad: algunos desarrollos teóricos recientes. En Bendesky, L. (comp.) El papel de la Banca Central en la actualidad. Pp. 147-172. España: Cemla/Banco de España.

Diario Oficial de la Federación (20 de abril de 2009). Disposiciones de carácter general a que se refiere el artículo 115 de la Ley de Instituciones de Crédito. México. Recuperado de: [http://www.dof.gob.mx/index_111.php?year=2009&month=04&day=20].

Diario Oficial de la Federación (6 de diciembre de 2001). Reglas de carácter general a las que deberán sujetarse las instituciones de crédito para recibir depósitos en cuenta de cheques en moneda extranjera. México,. Recuperado de: [http://dof.gob.mx/nota_detalle.php?codigo=756840&fecha=06/12/2001].

Diario Oficial de la Federación (23 de diciembre de 1993). Ley de Banco de México, México. Recuperado de: http://www.diputados.gob.mx/LeyesBiblio/pdf/74.pdf.

Diario Oficial de la Federación (27 de julio de 1931). Ley Monetaria de los Estados Unidos Mexicanos. México. Recuperado de: http://www.diputados.gob.mx/LeyesBiblio/pdf/152.pdf.

Diario Oficial de la Federación (5 de febrero de 1917). Constitución Política de los Estados Unidos Mexicanos. México. Recuperado de: http://www.diputados.gob.mx/LeyesBiblio/pdf/1_190221.pdf.

Díaz, M. y Vázquez, N. (2014) Mercados Financieros Internacionales. México: Trillas.

Epstein, G. (2007). Bancos Centrales, Régimen de Meta de Inflación y Creación de Empleo. Documentos sobre los Mercados Económicos y Laborales, (7), pp. 1-44. Suiza: Organización Internacional del Trabajo.

Fondo Monetario Internacional (2005). Monetary and Fiscal Policy Design Issues in Low-Income Countries. Policy Development and Review Department and The Fiscal Affairs Department. Pp. 1-54. Washington, Estados Unidos.

Fondo Monetario Internacional (2009). Manual de Balanza de Pagos y Posición de Inversión Internacional. Washington, Estados Unidos.

Fondo Monetario Internacional (2013). Reservas internacionales y liquidez en moneda extranjera: Pautas para una planilla de datos. Washington, Estados Unidos.

Garriga, A. (2010). Objetivos, Instrumentos y resultados de política monetaria México 1980-2010. Documento de Trabajo, (225), 1-22. México: CIDE.

Manero, A. (1957). La Revolución Bancaria en México. México: Miguel Ángel Porrúa y Somex.

Mishkin, F. (1999). International experiences with different monetary policy regimes. Documento de Trabajo de NBER, (6965), 1-46. Estados Unidos. Recuperado de: https://www.nber.org/system/files/working_papers/w6965/w6965.pdf.

Monreal, R. (19 de noviembre de 2020). Iniciativa con Proyecto de Decreto por el que se Reforman los Artículos 20 y 34 y se Adicionan los Artículos 20 Bis y 20 Ter, todos de la Ley del Banco de México, en materia de Captación de Divisas. Documento del Senado de la República, LXIV Legislatura. Recuperado de: https://infosen.senado.gob.mx/sgsp/gaceta/64/3/2020-11-19-1/assets/documentos/Ini_Morena_Sen_Monreal_Ley_Banco_Mexico.pdf.

Pollin, R. y Andong, Z. (2006). Inflation and Economic Growth: A Cross-Country Nonlinear Análisis. Journal of Post Keynesian Economics, 28(4), 593-614.

Secretaría de Hacienda y Crédito Público (8 de abril de 2015). El Gobierno Federal emitió un bono a 100 años en euros. Comunicado de Prensa n.º 03/2015]. Recuperado de: https://www.gob.mx/shcp/prensa/comunicado-de-prensa-031-2015.

Secretaría de Hacienda y Crédito Público (12 de marzo de 2014). El Gobierno Federal es el primer emisor soberano en emitir un bono a 100 años en libras esterlinas. Comunicado de Prensa n.º 019/2014. Recuperado de: https://www.gob.mx/shcp/prensa/comunicado-de-prensa-019-2014.

Secretaría de Hacienda y Crédito Público (10 de agosto de 2011). El gobierno federal emite bono a 100 años por un monto de 1,000 millones de dólares (2). Documento en línea. Recuperado de: https://www.gob.mx/shcp/es/archivo/documentos?idiom=es&order=DESC&page=258&style=th&utf8=%E2%9C%93.

Secretaría de Hacienda y Crédito Público (5 de octubre de 2010). El gobierno federal emite bono a 100 años por un monto de 1,000 millones de dólares. Comunicado de Prensa n.º 078/2010]. Recuperado de: https://www.gob.mx/cms/uploads/attachment/file/29285/Colocaci_n_de_un_Bono_por_1_000_mdd_con_vencimiento_a_100_a_os.pdf.

Smith, A. (1983). Investigación de la naturaleza y causa de la riqueza de las naciones. México: Fondo de Cultura Económica.

Tamagna, F. (1963). La Banca Central en América Latina. México: Cemla.

- Agradecimiento: el presente artículo forma parte de los avances en el proyectos Papiit n.º IA302221 de Inclusión Financiera en México y Papime n.º 303021. Elaboración de material didáctico para el estudio de indicadores económicos y financieros, ambos financiados por la Dirección General de Asuntos del Personal Académico (Dgapa) de la Universidad Nacional Autónoma de México (UNAM).

- Para profundizar conocimiento en esta materia, véase Díaz y Vázquez (2014, pp. 147-215).